- 6,528

- 34,843

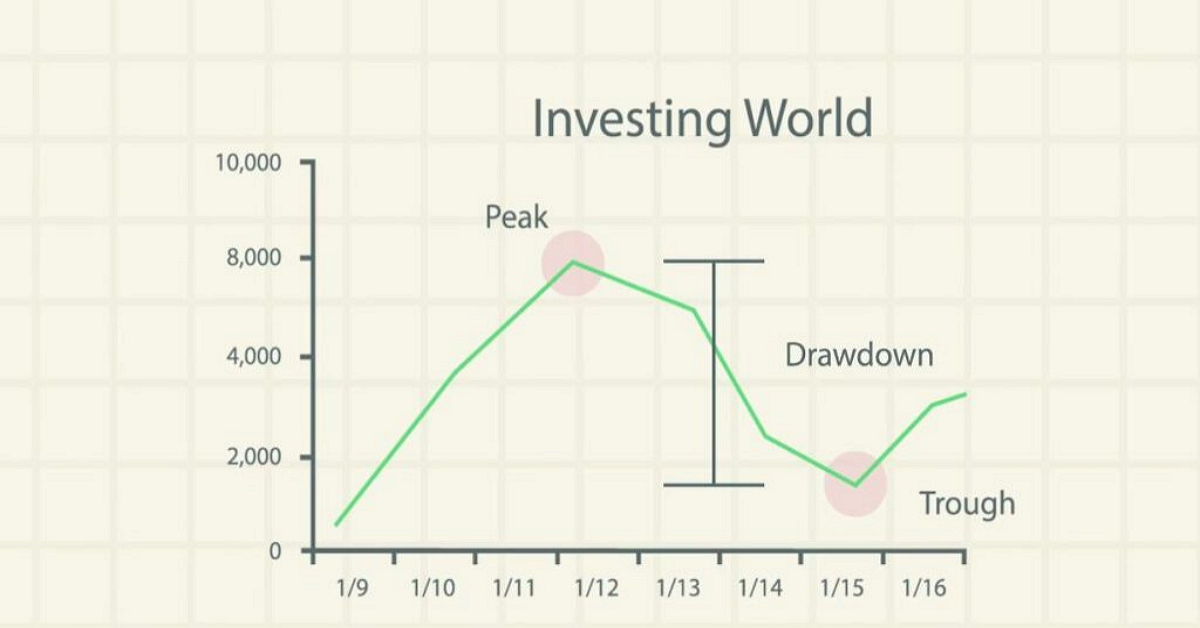

Bây giờ, bạn đã giải quyết các vấn đề ở phía tăng giá, đây là lúc để xem xét vấn đề khi giảm giá. Thậm chí với khả năng định thời điểm thị trường chính xác và một danh mục tập trung được theo dõi kỹ càng, bạn không thể đạt được thành tích giao dịch siêu hạng nếu dễ dàng đánh mất những đồng lãi rất khó khăn mới kiếm được. Bạn có thể đạt được tỷ suất sinh lợi 50% trong hai năm liên tiếp, và sau đó vào năm thứ ba, tài khoản sụt giảm 50% sẽ khiến bạn gần như trở về vạch xuất phát. Hãy xem xét công thức toán học sau:

100 + (lãi 50%) = 150 + (lãi 50%) = 225- (lỗ 50%) = 112.5 (như vậy, bạn chỉ còn lãi 4%/năm)

Để tránh gặp phải sụt giảm tài khoản (drawdown) lớn yêu cầu phải có những thay đổi trong tư duy. Đừng chấp nhận quan điểm truyền thống cho rằng “bạn không thể đạt được lợi nhuận lớn mà không phải chấp nhận rủi ro lớn.” Nếu tư duy theo lối mòn, bạn sẽ phải chấp nhận và thậm chí hãy nên chờ đợi sự xuất hiện của những lần sụt giảm tài khoản lớn, điều mà về bản chất, bạn hoàn toàn có thể tối thiểu hóa nó.

Mỗi nhà giao dịch chứng khoán theo trường phái kỹ thuật đều nói về cách đặt lệnh dừng lỗ nhằm giảm thiểu rủi ro bằng giới hạn khoản lỗ tại một mức xác định trước. Ngoài việc kỷ luật thực hiện các lệnh dừng lỗ, bạn phải cần ghi nhớ rằng, hãy kiểm soát rủi ro trong mối quan hệ với lợi nhuận. Nếu không duy trì tỷ lệ lợi nhuận/rủi ro hợp lý, một ngày nào đó bạn sẽ nhận ra bản thân đang chấp nhận rủi ro lớn để đổi lấy một lợi nhuận nhỏ. Mục tiêu ở đây là ngược lại: chấp nhận rủi ro nhỏ để đổi lấy lợi nhuận lớn.

Bạn không cần phải quản trị một danh mục lớn, mô phỏng theo thị trường giống như các nhà quản lý quỹ hỗ tương. Vấn đề không phải là bạn nghĩ mình “lớn” như thế nào, vì các hành động mua và bán của nhà đầu tư cá nhân không nhất thiết phải mô phỏng theo thị trường chung, thậm chí họ có thể giao dịch ở những cổ phiếu kém thanh khoản. Đây là một lợi thế lớn, cho phép bạn quản trị tỷ lệ lợi nhuận/rủi ro một cách hiệu quả nhất. Thanh khoản tạo ra lợi thế về tốc độ và khả năng nhanh chóng đóng hoặc mở vị thế. Sau đây là các quy tắc giúp bạn hạn chế độ biến động danh mục và giới hạn mức sụt giảm tài khoản.

Luôn nhớ rằng, bán sớm tốt hơn là bán muộn. Một cổ phiếu bạn mua đang tăng giá đều đặn, vị thế của bạn lãi 20%, 30% hoặc 40%…Lúc này bạn nên làm điều gì? Câu trả lời sẽ cho thấy bạn là một nhà giao dịch chuyên nghiệp hay nghiệp dư.

Nhà giao dịch chuyên nghiệp bán khi cổ phiếu đang tăng mạnh. Họ muốn bán khi có nhiều người mua. Ngược lại, các nhà giao dịch nghiệp dư, quá vui mừng và tham lam, nghĩ rằng cổ phiếu đang tăng giá của họ sẽ không bao giờ giảm. Khi lòng tham bám chặt, họ sẽ không bán ra. Thậm chí khi mức lãi 40% hoặc 50% đang giảm xuống chỉ còn 30%, họ cũng không bán ra để thu về một mức lãi chấp nhận được.

Cứ cho là sau khi bán ra, cổ phiếu sẽ vẫn tiếp tục tăng giá (trong khi bạn không còn nắm giữ cổ phiếu này nữa). Bạn có thể càu nhàu và tiếc nuối về khoản lãi bị tuột mất vì đã thoát sớm. Chẳng hạn như bạn chốt khoản lãi 40% nhưng cổ phiếu cuối cùng tăng gấp đôi hoặc thậm chí gấp ba trong một khoảng thời gian dài. Đó là điều thường xảy ra.

Nhưng nếu thất bại bán khi cổ phiếu đang tăng giá mạnh, bạn sẽ đẩy bản thân vào tình huống trong đó rủi ro lớn hơn so với tiềm năng lợi nhuận còn lại. Nếu bạn chờ đợi quá lâu để bán, xu hướng tăng kết thúc và cổ phiếu rớt giá không phanh. Cú rớt giá đầu tiên có thể làm bạn sợ hãi và sau đó giá tăng trở lại (vì hiếm khi cổ phiếu tăng hoặc giảm theo một đường thẳng). Nhưng sau đó thị trường sẽ tiếp tục giảm để biến khoản lỗ 5% thành 15%, và bây giờ bạn thực sự không muốn bán ra nữa vì bạn đang chỉ trích bản thân vì đã không bán ra sớm với giá cao hơn. Mặc dù chờ đợi thật lâu thì cổ phiếu cũng có thể trở về điểm hòa vốn, nhưng bạn đã đánh mất tất cả lợi nhuận. Khi bạn chấp nhận bán, lợi nhuận hoặc là giảm đi đáng kể hoặc thậm chí bị lỗ, tất cả chỉ vì bạn sợ bỏ lỡ tiềm năng tăng giá cao hơn.

Việc bán khi cổ phiếu còn tăng mạnh tốt hơn là chờ đợi quá lâu và để mất phần lớn hoặc tất cả khoản lợi nhuận lớn bạn từng có được. Bán lúc cổ phiếu đang tăng mạnh, tổng tài khoản sẽ được tăng lên mức cao nhất. Nếu bạn muốn giữ cho tài khoản tăng lên một cách đều đặn và bền vững, bạn nên học cách bán khi đã có một khoản lợi nhuận khá tốt, hay khi cổ phiếu vẫn đang còn tăng giá mạnh.

Chờ đợi quá lâu để bán cũng gặp phải rủi ro thua lỗ giá trị theo thời gian. Khi nắm giữ cổ phiếu đang trải qua các lần điều chỉnh khá lớn, bạn phải chờ đợi nhiều tuần, nhiều tháng hoặc lâu hơn nữa trước khi cổ phiếu bắt đầu tăng giá tiếp. Trong thời gian này, tiền của bạn bị chôn tại một chỗ thay vì đi tìm kiếm lợi nhuận ở nơi khác hoặc tìm kiếm cơ hội giao dịch tốt hơn.

Nên nhớ bài học về giá trị theo thời gian: nhờ vào sức mạnh của lãi kép, nếu bạn kiếm được một khoản lãi nhỏ nhưng liên tục và bền vững, lặp đi lặp lại theo thời gian, nó có thể hiệu quả hơn việc tìm kiếm một tỷ suất sinh lợi lớn mà phải mất vài tháng hoặc thậm chí cả năm mới có được.

Giá trị theo thời gian và sức mạnh của lãi kép

Khi bạn “đúng”- là khi thị trường diễn ra theo phân tích của bạn và bạn định thời điểm thị trường chính xác- bạn có thể giao dịch với quy mô vị thế lớn cho mỗi giao dịch và tăng dần sự hiện diện rủi ro. Bạn có thể trở nên giao dịch năng động hơn vì đang hoạt động hiệu quả trên thị trường và đã có một tấm đệm lãi. Đây là chìa khóa giúp bạn đạt được thành công.

Nhưng khi mọi thứ không hoạt động tốt- có lẽ phân tích của bạn vẫn đúng nhưng thời điểm mở vị thế không chính xác- bạn không nên hoạt động tích cực. Đó là khi bạn phải chậm lại và thậm chí tạm ngừng giao dịch khi các phân tích phán đoán của bạn không đồng bộ với thị trường. Đây là lúc bạn nên để cho thị trường hướng dẫn bạn thay vì tuân theo các ý kiến cá nhân. Xây dựng khả năng tự kiểm soát này sẽ giúp bạn rèn luyện kỹ năng lắng nghe và tin vào thị trường, chứ không phải “cái tôi” bản thân. Cảm xúc không có chỗ trong nghề giao dịch tài chính. Những cảm xúc cá nhân hiếm khi là sự thay thế hoàn hảo cho tư duy lý trí.

Đây là minh họa cho thấy tư duy trên diễn ra như thế nào trong thế giới thực. Bạn mua một vài cổ phiếu trong danh sách theo dõi khi chúng chạm vào điểm mua. Một khi bạn đã bảo vệ một vài vị thế có lãi, khoản lãi này có thể được dùng để ‘tài trợ” cho rủi ro của những giao dịch lớn hơn. Giả sử bạn kiếm được 1,000 đôla cho 1 lần giao dịch và sau đó tiếp tục kiếm thêm 1,000 đôla trong lần giao dịch tiếp theo, tổng cộng bạn có 2,000 đôla. Bây giờ bạn có tấm đệm lãi tài trợ cho giao dịch với quy mô vị thế lớn hơn. Bạn có thể đặt cược rủi ro 2,000 đôla để tìm kiếm mức lợi nhuận 4,000 đôla, vì rủi ro này được “tài trợ” bằng khoản lợi nhuận 2,000 đôla đã chốt. Hơn nữa, bạn đang giao dịch năng động hơn ngay sau khi có những giao dịch có lãi, nghĩa là mở thêm vị thế (pyramid) để có được vị thế lớn hơn, chứ không phải giao dịch năng động hơn khi đang thua lỗ.

Khi gặp phải một khoản lỗ, bạn không chỉ thiệt hại về mặt tài chính, mà cảm xúc trong bạn cũng bị tổn thương. Niềm tin trong bạn lung lay. Nhưng bằng cách tuân theo hướng dẫn của thị trường, bạn sẽ biết được, chiến lược giao dịch hay khả năng định thời điểm của bạn đang không hoạt động đúng. Điều này sẽ bảo vệ nguồn vốn và niềm tin trong bạn.

Khoản lỗ có nhiều thông tin giá trị cho thấy điều gì đó không hoạt động. Hoặc là bạn định thời điểm chưa đúng, hoặc có thể xu hướng tăng của thị trường chỉ đang tập trung vào một nhóm cổ phiếu. Tại sao bạn lại muốn tiếp tục đầu tư khi mọi thứ không hoạt động tốt? Nếu bạn làm thế, đó chẳng qua là vì cái tôi trong bạn quá lớn, thay vì lắng nghe thực tế đang diễn ra trên thị trường. Quy tắc này là một trong những kỹ luật quan trọng nhất giúp bạn giữ mức sụt giảm tài khoản (drawdown) ở mức thấp. Nhưng, hầu hết các nhà đầu tư lại không thực hiện nó. Khi mọi thứ đang trở nên khó khăn và liên tục thua lỗ, hầu hết các nhà đầu tư đều muốn thực hiện một “giao dịch trả thù” để mong nhanh chóng trở lại điểm hòa vốn. Điều này có nghĩa là họ sẽ tăng gấp đôi hoặc gấp ba vị thế đang lỗ để có thể nhanh chóng lấy lại số tiền đã mất. Thỉnh thoảng đôi khi và trong ngắn hạn, việc làm này có thể giải cứu bạn khỏi một chuỗi thua lỗ liên tiếp. Nhưng nếu bạn cứ lặp đi lặp lại hành động này, thì về dài hạn, bạn chắc chắn gặp phải mức sụt giảm tài khoản lớn và những thảm họa không thể tránh khỏi.

Ba bẫy chết người dành cho nhà giao dịch

Đây là điều cực kỳ quan trọng nếu bạn kiểm soát tốt rủi ro cùng với việc sử dụng một mức dừng lỗ tương đối chặt: bạn phải giao dịch theo xu hướng. Nếu cố gắng giao dịch ngược xu hướng, bạn sẽ hiếm khi đúng. Một khi xu hướng được thiết lập- ví dụ, cổ phiếu của bạn đang gặp phải áp lực bán tháo- điều này là rất rủi ro để thực hiện mua vào vì cho rằng giá cổ phiếu sẽ tăng trở lại tại một điểm nào đó. Luôn luôn có một đáy mà cổ phiếu sẽ đảo chiều xu hướng và tạo ra xu hướng bền vững như bạn kỳ vọng. Nếu bạn sử dụng lệnh dừng lỗ tương đối chặt, thậm chí một cú rơi nhẹ của thị trường cũng khiến bạn bị dính lệnh dừng lỗ và tạo ra một giao dịch thua lỗ. Nhưng khoản lỗ này có thể dễ dàng lấy lại được, vì thế mục tiêu của bạn là mua tại những thời điểm chính xác khi mà rủi ro thua lỗ là nhỏ nhất.

Một lần nữa, đây là lúc hãy để cho thị trường lên tiếng, không phải ý kiến cá nhân của bạn. Khi bạn mua, hãy làm điều này theo xu hướng của thị trường. Nếu cổ phiếu bạn yêu thích bị giảm giá, hãy chờ đợi cho đến khi nó bắt đầu tăng trở lại trước khi bạn giải ngân số vốn của mình.

Tôi không bao giờ mua cổ phiếu đang giảm. Tôi luôn giao dịch theo xu hướng. Điều này được áp dụng cho tất cả mọi khung thời gian giao dịch, từ đầu tư dài hạn cho đến giao dịch theo dao động (swing trading) và thậm chí là giao dịch trong ngày. Hãy để cho thị trường hướng dẫn bạn và đặt bạn vào con đường đồng điệu với nó, điều này sẽ làm tăng khả năng chiến thắng và hạn chế thua lỗ. Theo thời gian, bạn sẽ tối thiểu hóa và chỉ gặp phải các đợt sụt giảm tài khoản nhỏ.

Chìa khóa này yêu cầu bạn phải có ứng xử tinh tế. Quy tắc này bắt đầu từ một chân lý: hãy bảo vệ nguồn vốn của bạn sớm nhất có thể. Điều này xảy ra khi nào và như thế nào tùy thuộc vào diễn biến từng điều kiện thị trường và kỹ năng giao dịch của bạn được cải thiện như thế nào. Nếu điều kiện thị trường đang khó khăn, tôi sẽ nhanh chóng bảo vệ khả năng giảm giá bằng việc nhanh chóng di chuyển lệnh dừng lỗ thật nhanh và không tha thứ cho bất kỳ chuyển động giá nào chống lại tôi. Nếu chiến lược giao dịch và khả năng định thời điểm thị trường của tôi ăn khớp với thị trường, tôi có thể trở nên rộng lượng hơn và cho phép nhiều không gian hơn cho cổ phiếu biến động. Khi giao dịch của bạn có lãi và đó là một khoản lãi khá lớn, bạn nên bảo vệ điểm hòa vốn hoặc ít nhất là nâng lệnh dừng lỗ lên để làm giảm rủi ro.

Khi mở một vị thế, lệnh dừng lỗ của bạn sẽ nằm dưới điểm mở vị thế tại một mức lỗ xác định trước. Nhưng khi giao dịch này dần trở lên có lãi, bạn không nên giữ tại mức dừng lỗ này. Hãy bảo vệ tại điểm hòa vốn bằng cách nâng lệnh dừng lỗ lên mức giá bạn đã mua vào. Điều quan trọng là bạn nâng dần lệnh dừng lỗ cho đến khi có được một khoản lãi khá lớn nhưng vẫn đủ không gian để chấp nhận những biến động giá bình thường và bạn sẽ thắt dần giao dịch này.

100 + (lãi 50%) = 150 + (lãi 50%) = 225- (lỗ 50%) = 112.5 (như vậy, bạn chỉ còn lãi 4%/năm)

Để tránh gặp phải sụt giảm tài khoản (drawdown) lớn yêu cầu phải có những thay đổi trong tư duy. Đừng chấp nhận quan điểm truyền thống cho rằng “bạn không thể đạt được lợi nhuận lớn mà không phải chấp nhận rủi ro lớn.” Nếu tư duy theo lối mòn, bạn sẽ phải chấp nhận và thậm chí hãy nên chờ đợi sự xuất hiện của những lần sụt giảm tài khoản lớn, điều mà về bản chất, bạn hoàn toàn có thể tối thiểu hóa nó.

Mỗi nhà giao dịch chứng khoán theo trường phái kỹ thuật đều nói về cách đặt lệnh dừng lỗ nhằm giảm thiểu rủi ro bằng giới hạn khoản lỗ tại một mức xác định trước. Ngoài việc kỷ luật thực hiện các lệnh dừng lỗ, bạn phải cần ghi nhớ rằng, hãy kiểm soát rủi ro trong mối quan hệ với lợi nhuận. Nếu không duy trì tỷ lệ lợi nhuận/rủi ro hợp lý, một ngày nào đó bạn sẽ nhận ra bản thân đang chấp nhận rủi ro lớn để đổi lấy một lợi nhuận nhỏ. Mục tiêu ở đây là ngược lại: chấp nhận rủi ro nhỏ để đổi lấy lợi nhuận lớn.

Bạn không cần phải quản trị một danh mục lớn, mô phỏng theo thị trường giống như các nhà quản lý quỹ hỗ tương. Vấn đề không phải là bạn nghĩ mình “lớn” như thế nào, vì các hành động mua và bán của nhà đầu tư cá nhân không nhất thiết phải mô phỏng theo thị trường chung, thậm chí họ có thể giao dịch ở những cổ phiếu kém thanh khoản. Đây là một lợi thế lớn, cho phép bạn quản trị tỷ lệ lợi nhuận/rủi ro một cách hiệu quả nhất. Thanh khoản tạo ra lợi thế về tốc độ và khả năng nhanh chóng đóng hoặc mở vị thế. Sau đây là các quy tắc giúp bạn hạn chế độ biến động danh mục và giới hạn mức sụt giảm tài khoản.

CHÌA KHÓA 1: BÁN KHI CỔ PHIẾU ĐANG TĂNG MẠNH

Luôn nhớ rằng, bán sớm tốt hơn là bán muộn. Một cổ phiếu bạn mua đang tăng giá đều đặn, vị thế của bạn lãi 20%, 30% hoặc 40%…Lúc này bạn nên làm điều gì? Câu trả lời sẽ cho thấy bạn là một nhà giao dịch chuyên nghiệp hay nghiệp dư.

Nhà giao dịch chuyên nghiệp bán khi cổ phiếu đang tăng mạnh. Họ muốn bán khi có nhiều người mua. Ngược lại, các nhà giao dịch nghiệp dư, quá vui mừng và tham lam, nghĩ rằng cổ phiếu đang tăng giá của họ sẽ không bao giờ giảm. Khi lòng tham bám chặt, họ sẽ không bán ra. Thậm chí khi mức lãi 40% hoặc 50% đang giảm xuống chỉ còn 30%, họ cũng không bán ra để thu về một mức lãi chấp nhận được.

Cứ cho là sau khi bán ra, cổ phiếu sẽ vẫn tiếp tục tăng giá (trong khi bạn không còn nắm giữ cổ phiếu này nữa). Bạn có thể càu nhàu và tiếc nuối về khoản lãi bị tuột mất vì đã thoát sớm. Chẳng hạn như bạn chốt khoản lãi 40% nhưng cổ phiếu cuối cùng tăng gấp đôi hoặc thậm chí gấp ba trong một khoảng thời gian dài. Đó là điều thường xảy ra.

Nhưng nếu thất bại bán khi cổ phiếu đang tăng giá mạnh, bạn sẽ đẩy bản thân vào tình huống trong đó rủi ro lớn hơn so với tiềm năng lợi nhuận còn lại. Nếu bạn chờ đợi quá lâu để bán, xu hướng tăng kết thúc và cổ phiếu rớt giá không phanh. Cú rớt giá đầu tiên có thể làm bạn sợ hãi và sau đó giá tăng trở lại (vì hiếm khi cổ phiếu tăng hoặc giảm theo một đường thẳng). Nhưng sau đó thị trường sẽ tiếp tục giảm để biến khoản lỗ 5% thành 15%, và bây giờ bạn thực sự không muốn bán ra nữa vì bạn đang chỉ trích bản thân vì đã không bán ra sớm với giá cao hơn. Mặc dù chờ đợi thật lâu thì cổ phiếu cũng có thể trở về điểm hòa vốn, nhưng bạn đã đánh mất tất cả lợi nhuận. Khi bạn chấp nhận bán, lợi nhuận hoặc là giảm đi đáng kể hoặc thậm chí bị lỗ, tất cả chỉ vì bạn sợ bỏ lỡ tiềm năng tăng giá cao hơn.

Việc bán khi cổ phiếu còn tăng mạnh tốt hơn là chờ đợi quá lâu và để mất phần lớn hoặc tất cả khoản lợi nhuận lớn bạn từng có được. Bán lúc cổ phiếu đang tăng mạnh, tổng tài khoản sẽ được tăng lên mức cao nhất. Nếu bạn muốn giữ cho tài khoản tăng lên một cách đều đặn và bền vững, bạn nên học cách bán khi đã có một khoản lợi nhuận khá tốt, hay khi cổ phiếu vẫn đang còn tăng giá mạnh.

Chờ đợi quá lâu để bán cũng gặp phải rủi ro thua lỗ giá trị theo thời gian. Khi nắm giữ cổ phiếu đang trải qua các lần điều chỉnh khá lớn, bạn phải chờ đợi nhiều tuần, nhiều tháng hoặc lâu hơn nữa trước khi cổ phiếu bắt đầu tăng giá tiếp. Trong thời gian này, tiền của bạn bị chôn tại một chỗ thay vì đi tìm kiếm lợi nhuận ở nơi khác hoặc tìm kiếm cơ hội giao dịch tốt hơn.

Nên nhớ bài học về giá trị theo thời gian: nhờ vào sức mạnh của lãi kép, nếu bạn kiếm được một khoản lãi nhỏ nhưng liên tục và bền vững, lặp đi lặp lại theo thời gian, nó có thể hiệu quả hơn việc tìm kiếm một tỷ suất sinh lợi lớn mà phải mất vài tháng hoặc thậm chí cả năm mới có được.

Giá trị theo thời gian và sức mạnh của lãi kép

- 2 lần đạt được tỷ suất sinh lợi 40% (khi được lãi kép) = 1 lần đạt được tỷ suất sinh lợi 96%.

- 4 lần đạt được tỷ suất sinh lợi 20% (khi được lãi kép) = 1 lần đạt được tỷ suất sinh lợi 107%.

- 12 lần đạt được tỷ suất sinh lợi 10% (khi được lãi kép) = 1 lần đạt được tỷ suất sinh lợi 214%.

CHÌA KHÓA 2: GIAO DỊCH NHỎ TRƯỚC KHI GIAO DỊCH LỚN

Khi bạn “đúng”- là khi thị trường diễn ra theo phân tích của bạn và bạn định thời điểm thị trường chính xác- bạn có thể giao dịch với quy mô vị thế lớn cho mỗi giao dịch và tăng dần sự hiện diện rủi ro. Bạn có thể trở nên giao dịch năng động hơn vì đang hoạt động hiệu quả trên thị trường và đã có một tấm đệm lãi. Đây là chìa khóa giúp bạn đạt được thành công.

Nhưng khi mọi thứ không hoạt động tốt- có lẽ phân tích của bạn vẫn đúng nhưng thời điểm mở vị thế không chính xác- bạn không nên hoạt động tích cực. Đó là khi bạn phải chậm lại và thậm chí tạm ngừng giao dịch khi các phân tích phán đoán của bạn không đồng bộ với thị trường. Đây là lúc bạn nên để cho thị trường hướng dẫn bạn thay vì tuân theo các ý kiến cá nhân. Xây dựng khả năng tự kiểm soát này sẽ giúp bạn rèn luyện kỹ năng lắng nghe và tin vào thị trường, chứ không phải “cái tôi” bản thân. Cảm xúc không có chỗ trong nghề giao dịch tài chính. Những cảm xúc cá nhân hiếm khi là sự thay thế hoàn hảo cho tư duy lý trí.

Đây là minh họa cho thấy tư duy trên diễn ra như thế nào trong thế giới thực. Bạn mua một vài cổ phiếu trong danh sách theo dõi khi chúng chạm vào điểm mua. Một khi bạn đã bảo vệ một vài vị thế có lãi, khoản lãi này có thể được dùng để ‘tài trợ” cho rủi ro của những giao dịch lớn hơn. Giả sử bạn kiếm được 1,000 đôla cho 1 lần giao dịch và sau đó tiếp tục kiếm thêm 1,000 đôla trong lần giao dịch tiếp theo, tổng cộng bạn có 2,000 đôla. Bây giờ bạn có tấm đệm lãi tài trợ cho giao dịch với quy mô vị thế lớn hơn. Bạn có thể đặt cược rủi ro 2,000 đôla để tìm kiếm mức lợi nhuận 4,000 đôla, vì rủi ro này được “tài trợ” bằng khoản lợi nhuận 2,000 đôla đã chốt. Hơn nữa, bạn đang giao dịch năng động hơn ngay sau khi có những giao dịch có lãi, nghĩa là mở thêm vị thế (pyramid) để có được vị thế lớn hơn, chứ không phải giao dịch năng động hơn khi đang thua lỗ.

Khi gặp phải một khoản lỗ, bạn không chỉ thiệt hại về mặt tài chính, mà cảm xúc trong bạn cũng bị tổn thương. Niềm tin trong bạn lung lay. Nhưng bằng cách tuân theo hướng dẫn của thị trường, bạn sẽ biết được, chiến lược giao dịch hay khả năng định thời điểm của bạn đang không hoạt động đúng. Điều này sẽ bảo vệ nguồn vốn và niềm tin trong bạn.

Khoản lỗ có nhiều thông tin giá trị cho thấy điều gì đó không hoạt động. Hoặc là bạn định thời điểm chưa đúng, hoặc có thể xu hướng tăng của thị trường chỉ đang tập trung vào một nhóm cổ phiếu. Tại sao bạn lại muốn tiếp tục đầu tư khi mọi thứ không hoạt động tốt? Nếu bạn làm thế, đó chẳng qua là vì cái tôi trong bạn quá lớn, thay vì lắng nghe thực tế đang diễn ra trên thị trường. Quy tắc này là một trong những kỹ luật quan trọng nhất giúp bạn giữ mức sụt giảm tài khoản (drawdown) ở mức thấp. Nhưng, hầu hết các nhà đầu tư lại không thực hiện nó. Khi mọi thứ đang trở nên khó khăn và liên tục thua lỗ, hầu hết các nhà đầu tư đều muốn thực hiện một “giao dịch trả thù” để mong nhanh chóng trở lại điểm hòa vốn. Điều này có nghĩa là họ sẽ tăng gấp đôi hoặc gấp ba vị thế đang lỗ để có thể nhanh chóng lấy lại số tiền đã mất. Thỉnh thoảng đôi khi và trong ngắn hạn, việc làm này có thể giải cứu bạn khỏi một chuỗi thua lỗ liên tiếp. Nhưng nếu bạn cứ lặp đi lặp lại hành động này, thì về dài hạn, bạn chắc chắn gặp phải mức sụt giảm tài khoản lớn và những thảm họa không thể tránh khỏi.

Ba bẫy chết người dành cho nhà giao dịch

- Cảm xúc. Là nguyên nhân chính khiến bạn làm những hành động phi lý trí.

- Ý kiến cá nhân. Tạo ra những định kiến giới hạn tầm nhìn của bạn.

- Cái tôi cá nhân. Khiến bạn không thừa nhận và chỉnh sửa các sai lầm.

CHÌA KHÓA 3: LUÔN LUÔN GIAO DỊCH THEO XU HƯỚNG

Đây là điều cực kỳ quan trọng nếu bạn kiểm soát tốt rủi ro cùng với việc sử dụng một mức dừng lỗ tương đối chặt: bạn phải giao dịch theo xu hướng. Nếu cố gắng giao dịch ngược xu hướng, bạn sẽ hiếm khi đúng. Một khi xu hướng được thiết lập- ví dụ, cổ phiếu của bạn đang gặp phải áp lực bán tháo- điều này là rất rủi ro để thực hiện mua vào vì cho rằng giá cổ phiếu sẽ tăng trở lại tại một điểm nào đó. Luôn luôn có một đáy mà cổ phiếu sẽ đảo chiều xu hướng và tạo ra xu hướng bền vững như bạn kỳ vọng. Nếu bạn sử dụng lệnh dừng lỗ tương đối chặt, thậm chí một cú rơi nhẹ của thị trường cũng khiến bạn bị dính lệnh dừng lỗ và tạo ra một giao dịch thua lỗ. Nhưng khoản lỗ này có thể dễ dàng lấy lại được, vì thế mục tiêu của bạn là mua tại những thời điểm chính xác khi mà rủi ro thua lỗ là nhỏ nhất.

Một lần nữa, đây là lúc hãy để cho thị trường lên tiếng, không phải ý kiến cá nhân của bạn. Khi bạn mua, hãy làm điều này theo xu hướng của thị trường. Nếu cổ phiếu bạn yêu thích bị giảm giá, hãy chờ đợi cho đến khi nó bắt đầu tăng trở lại trước khi bạn giải ngân số vốn của mình.

Tôi không bao giờ mua cổ phiếu đang giảm. Tôi luôn giao dịch theo xu hướng. Điều này được áp dụng cho tất cả mọi khung thời gian giao dịch, từ đầu tư dài hạn cho đến giao dịch theo dao động (swing trading) và thậm chí là giao dịch trong ngày. Hãy để cho thị trường hướng dẫn bạn và đặt bạn vào con đường đồng điệu với nó, điều này sẽ làm tăng khả năng chiến thắng và hạn chế thua lỗ. Theo thời gian, bạn sẽ tối thiểu hóa và chỉ gặp phải các đợt sụt giảm tài khoản nhỏ.

CHÌA KHÓA 4: HÃY BẢO VỆ TẠI ĐIỂM HÒA VỐN MỘT KHI CÓ ĐƯỢC MỘT KHOẢN LỢI NHUẬN KHÁ LỚN

Chìa khóa này yêu cầu bạn phải có ứng xử tinh tế. Quy tắc này bắt đầu từ một chân lý: hãy bảo vệ nguồn vốn của bạn sớm nhất có thể. Điều này xảy ra khi nào và như thế nào tùy thuộc vào diễn biến từng điều kiện thị trường và kỹ năng giao dịch của bạn được cải thiện như thế nào. Nếu điều kiện thị trường đang khó khăn, tôi sẽ nhanh chóng bảo vệ khả năng giảm giá bằng việc nhanh chóng di chuyển lệnh dừng lỗ thật nhanh và không tha thứ cho bất kỳ chuyển động giá nào chống lại tôi. Nếu chiến lược giao dịch và khả năng định thời điểm thị trường của tôi ăn khớp với thị trường, tôi có thể trở nên rộng lượng hơn và cho phép nhiều không gian hơn cho cổ phiếu biến động. Khi giao dịch của bạn có lãi và đó là một khoản lãi khá lớn, bạn nên bảo vệ điểm hòa vốn hoặc ít nhất là nâng lệnh dừng lỗ lên để làm giảm rủi ro.

Khi mở một vị thế, lệnh dừng lỗ của bạn sẽ nằm dưới điểm mở vị thế tại một mức lỗ xác định trước. Nhưng khi giao dịch này dần trở lên có lãi, bạn không nên giữ tại mức dừng lỗ này. Hãy bảo vệ tại điểm hòa vốn bằng cách nâng lệnh dừng lỗ lên mức giá bạn đã mua vào. Điều quan trọng là bạn nâng dần lệnh dừng lỗ cho đến khi có được một khoản lãi khá lớn nhưng vẫn đủ không gian để chấp nhận những biến động giá bình thường và bạn sẽ thắt dần giao dịch này.

Nguồn: Chiemtinhtaichinh

Giới thiệu sách Trading hay

Thấu hiểu Hành vi giá Thị trường Tài chính - Understanding Price Action

Là quyển sách hướng dẫn giao dịch Phương Pháp Price Action của Bob Volman, chỉ sử dụng duy nhất một đường MA và cấu trúc thị trường cùng hành vi giá để tìm kiếm lợi nhuận

Bài viết liên quan