- 7,268

- 32,410

Xin chào cả nhà!

Tiếp nối Phần 1 và Phần 2 của chiến lược này, hôm nay Huệ xin phép gửi đến anh em phần cuối nhé.

Anh em nào chưa đọc Phần 1 và Phần 2 thì có thể bấm vào 2 bài liên quan ở trên.

Phần 1 giới thiệu sơ lược về chiến lược: gồm có những yếu tố nào, chỉ báo gì, trade trên khung thời gian bao nhiêu...

Phần 2 nói về các thủ thuật và cách tìm điểm entry.

Phần 3 này, chúng ta sẽ cùng khám phá về cách tìm điểm exit và quản lý rủi ro nhé cả nhà...

Chiến lược này sẽ luôn sử dụng lệnh cắt lỗ cố định. Tôi đã trade không đặt stoploss trong quá khứ vì một lý do: vào lúc 5 giờ chiều EST khi spread nới rộng, thật khó chịu khi bị stopout chỉ vì chuyện đó. Nhưng may mắn thay, điều này không xảy ra quá thường xuyên.

Tôi thực sự ghét việc sử dụng lệnh stoploss cố định, nhưng đối với một chiến lược có các yếu tố cơ học này, thì nó rất hợp lý.

Hãy bắt tay vào ngay thôi!

Có hai cách để sử dụng lệnh dừng lỗ cho chiến lược này.

Bạn có thể đặt stoploss bằng cách sử dụng các mức Fibo thoái lui HOẶC bạn có thể đặt stoploss bên ngoài high/low của 2 cây nến hình hành nên setup kỹ thuật cho chiến lược này.

Dừng lỗ bằng Fibonacci

Bạn chủ yếu sẽ sử dụng các mức Fibo để dừng lỗ nếu bạn cảm thấy thoải mái khi hy sinh winrate để đổi lấy tỷ lệ R:R cao hơn.

Nếu bạn đang thực hiện 2 lệnh limit dựa trên các mức Fibo thì bạn cũng có thể hoàn thành các lệnh dừng lỗ HOẶC bạn có thể đặt chúng ở cùng một mức. Đây là nơi bạn sẽ đặt dừng lỗ:

Tôi thực sự hy vọng bài viết này đã nâng cao tầm quan trọng của việc quản lý giao dịch. Có setup là một chuyện, có thể kiếm tiền từ nó hay không lại là một chuyện khác.

Phong cách giao dịch ưa thích của tôi sẽ mang về winrate rất cao, tuy nhiên, một trader quản lý thụ động sẽ có R:R trung bình cao hơn theo thời gian. Mỗi người có một lựa chọn cho riêng mình vì khả năng chấp nhận rủi ro của bạn sẽ khác của tôi. Lối sống và thói quen hàng ngày của bạn cũng rất khác.

Tóm lại, bất kể bạn quản lý như thế nào, thì hãy cố gắng duy trì sự nhất quán với chiến lược của bạn THEO THỜI GIAN nhé!

Chúc các bạn thành công!

Nếu thấy bài viết này hay và hữu ích thì đừng quên THẢ TIM, SHARE VÀ COMMENT để ủng hộ mình nhiều hơn nữa nhé!! Nice day cả nhà

Tiếp nối Phần 1 và Phần 2 của chiến lược này, hôm nay Huệ xin phép gửi đến anh em phần cuối nhé.

Anh em nào chưa đọc Phần 1 và Phần 2 thì có thể bấm vào 2 bài liên quan ở trên.

Phần 1 giới thiệu sơ lược về chiến lược: gồm có những yếu tố nào, chỉ báo gì, trade trên khung thời gian bao nhiêu...

Phần 2 nói về các thủ thuật và cách tìm điểm entry.

Phần 3 này, chúng ta sẽ cùng khám phá về cách tìm điểm exit và quản lý rủi ro nhé cả nhà...

--------------------------------------

Chiến lược này sẽ luôn sử dụng lệnh cắt lỗ cố định. Tôi đã trade không đặt stoploss trong quá khứ vì một lý do: vào lúc 5 giờ chiều EST khi spread nới rộng, thật khó chịu khi bị stopout chỉ vì chuyện đó. Nhưng may mắn thay, điều này không xảy ra quá thường xuyên.

Tôi thực sự ghét việc sử dụng lệnh stoploss cố định, nhưng đối với một chiến lược có các yếu tố cơ học này, thì nó rất hợp lý.

Hãy bắt tay vào ngay thôi!

Lệnh dừng lỗ

Có hai cách để sử dụng lệnh dừng lỗ cho chiến lược này.

Bạn có thể đặt stoploss bằng cách sử dụng các mức Fibo thoái lui HOẶC bạn có thể đặt stoploss bên ngoài high/low của 2 cây nến hình hành nên setup kỹ thuật cho chiến lược này.

Dừng lỗ bằng Fibonacci

Bạn chủ yếu sẽ sử dụng các mức Fibo để dừng lỗ nếu bạn cảm thấy thoải mái khi hy sinh winrate để đổi lấy tỷ lệ R:R cao hơn.

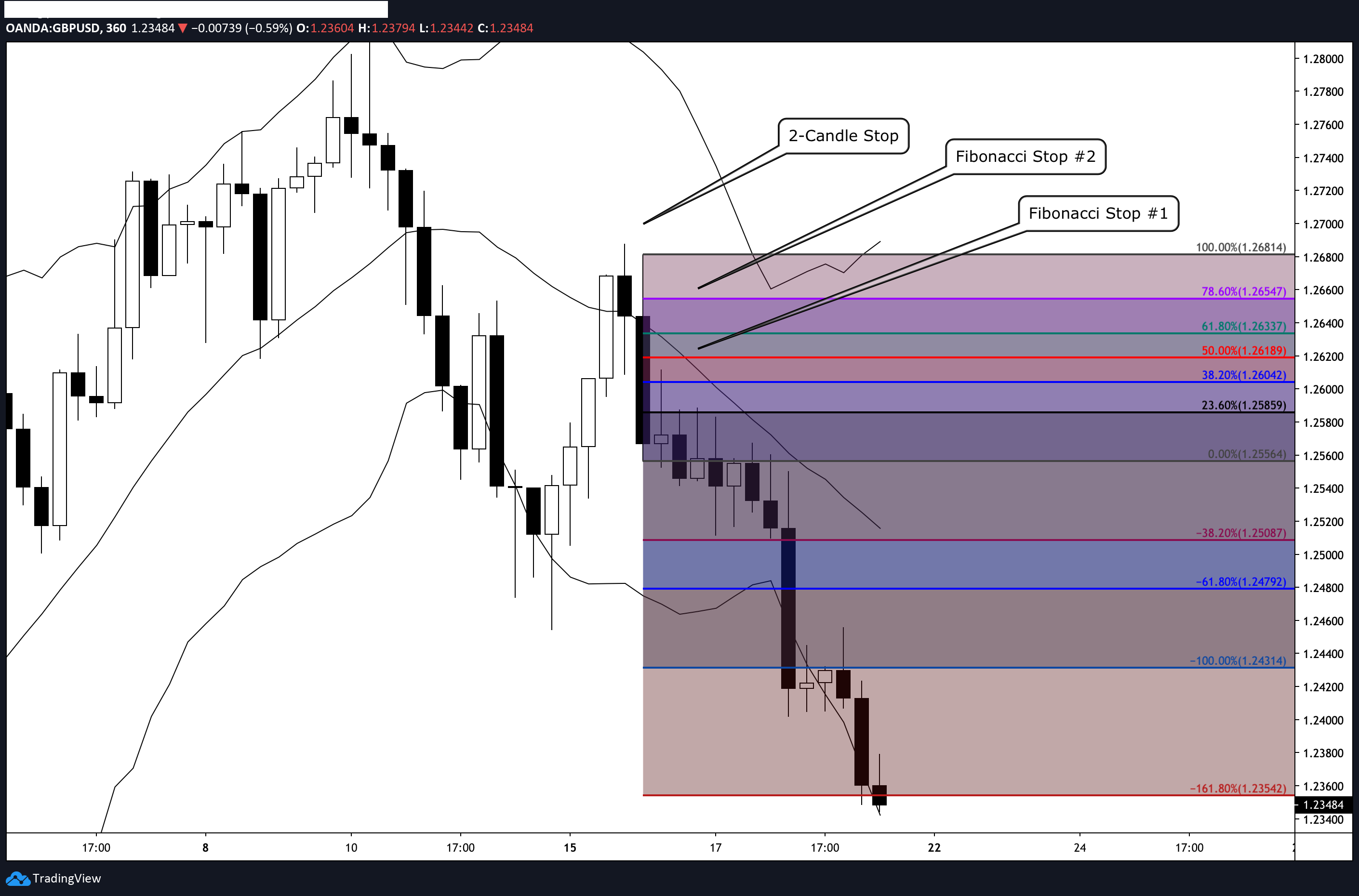

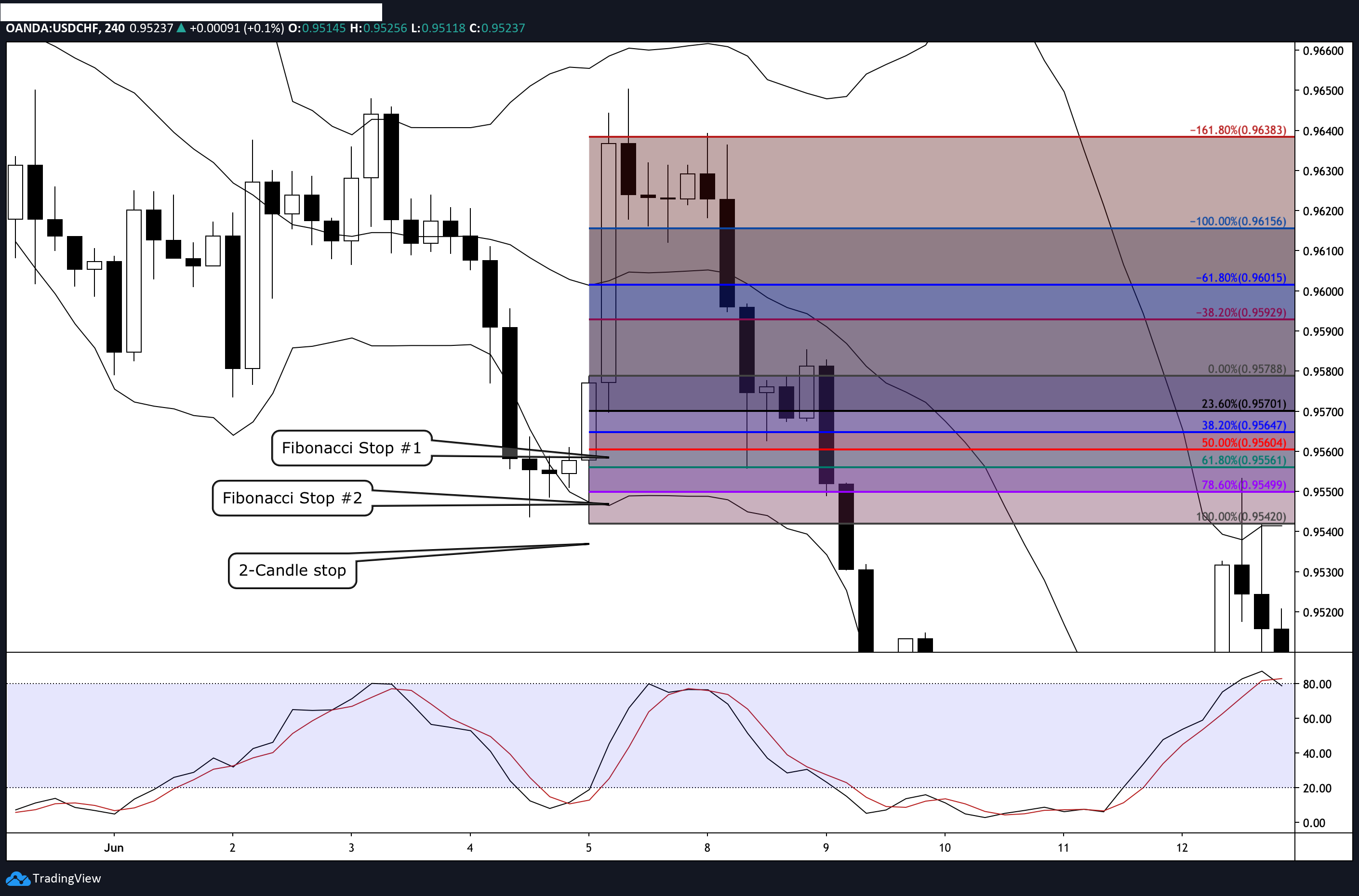

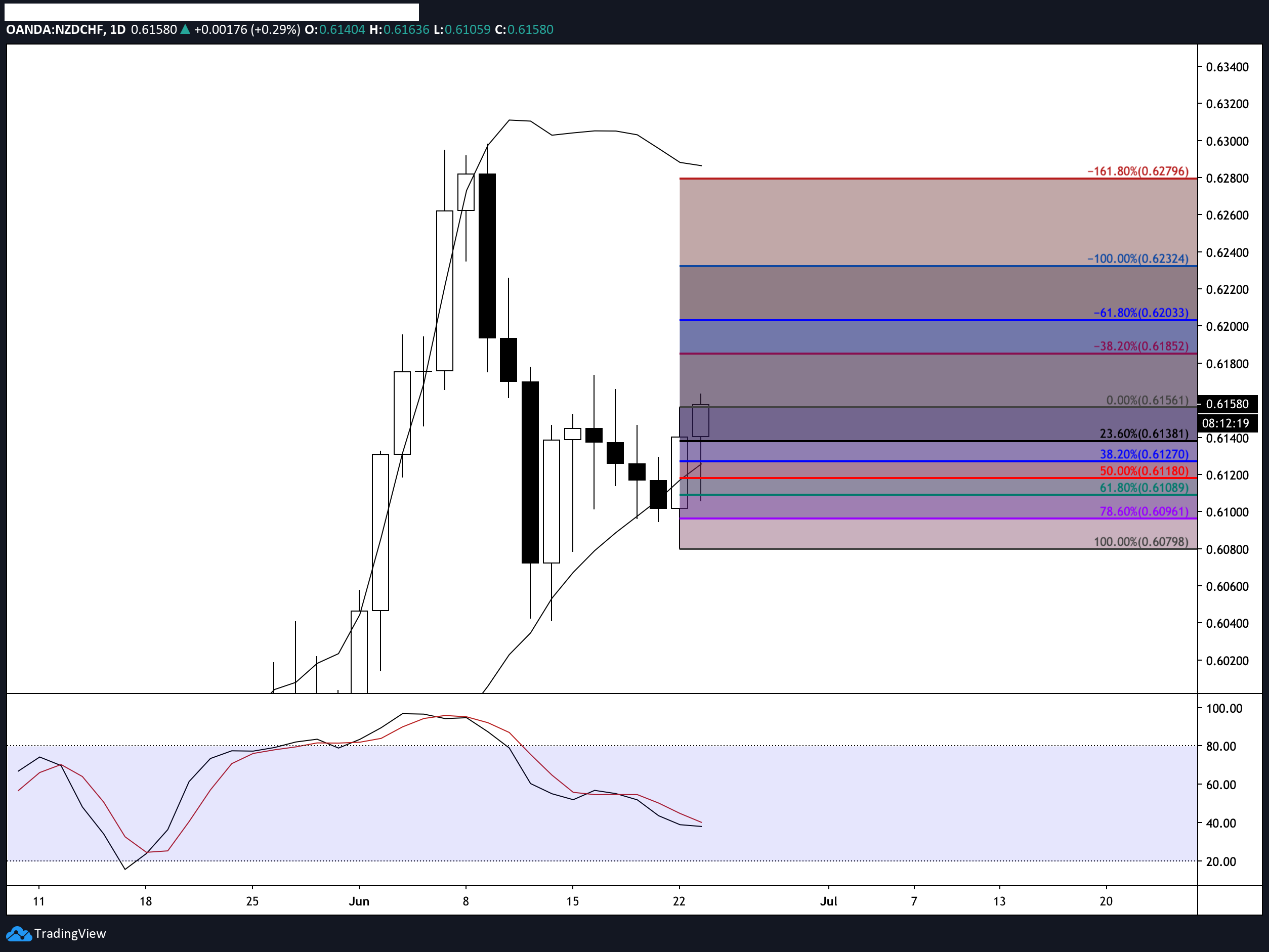

Nếu bạn đang thực hiện 2 lệnh limit dựa trên các mức Fibo thì bạn cũng có thể hoàn thành các lệnh dừng lỗ HOẶC bạn có thể đặt chúng ở cùng một mức. Đây là nơi bạn sẽ đặt dừng lỗ:

- Đối với lệnh limit được đặt tại ngưỡng Fibo thoái thui 23,6%: Đặt stoploss ở giữa từ mức thoái lui từ 50% đến 61,8% HOẶC ngay bên ngoài mức thoái lui 78,6%.

- Đối với lệnh limit được đặt tại ngưỡng Fibo thoái lui 38,2%: Nếu bạn muốn đặt stoploss chặt hơn, bạn có thể đặt dừng lỗ ngay bên ngoài ngưỡng 61,8%. Đối với những ai muốn một mức dừng lỗ thận trọng hơn thì có thể đặt SL ngay bên ngoài mức thoái lui 78,6%.

Tôi thực sự khuyên bạn nên backtest với những cách kết hợp khác nhau này và xem cách nào phù hợp nhất với bạn. Khía cạnh định tính này đối với trading là vô cùng quan trọng. Nếu tất cả những gì bạn quan tâm là số liệu thống kê, vậy tại sao bạn lại giao dịch thủ công? Hoặc tại sao bạn không scalping trên từng tick giá? Có quá nhiều trader phớt lờ cảm xúc trong trading. Tuy nhiên, những gì bạn cảm thấy phù hợp mới là thứ tạo nên sự khác biệt lớn trong kết quả cuối cùng, chứ không phải là những gì số liệu thống kê đề xuất.

Chẳng có cách giao dịch nào là "đúng" cả. Chỉ là chúng ta sẽ có những cách hiệu quả hơn và những cách kém hiệu quả hơn để trade mà thôi.

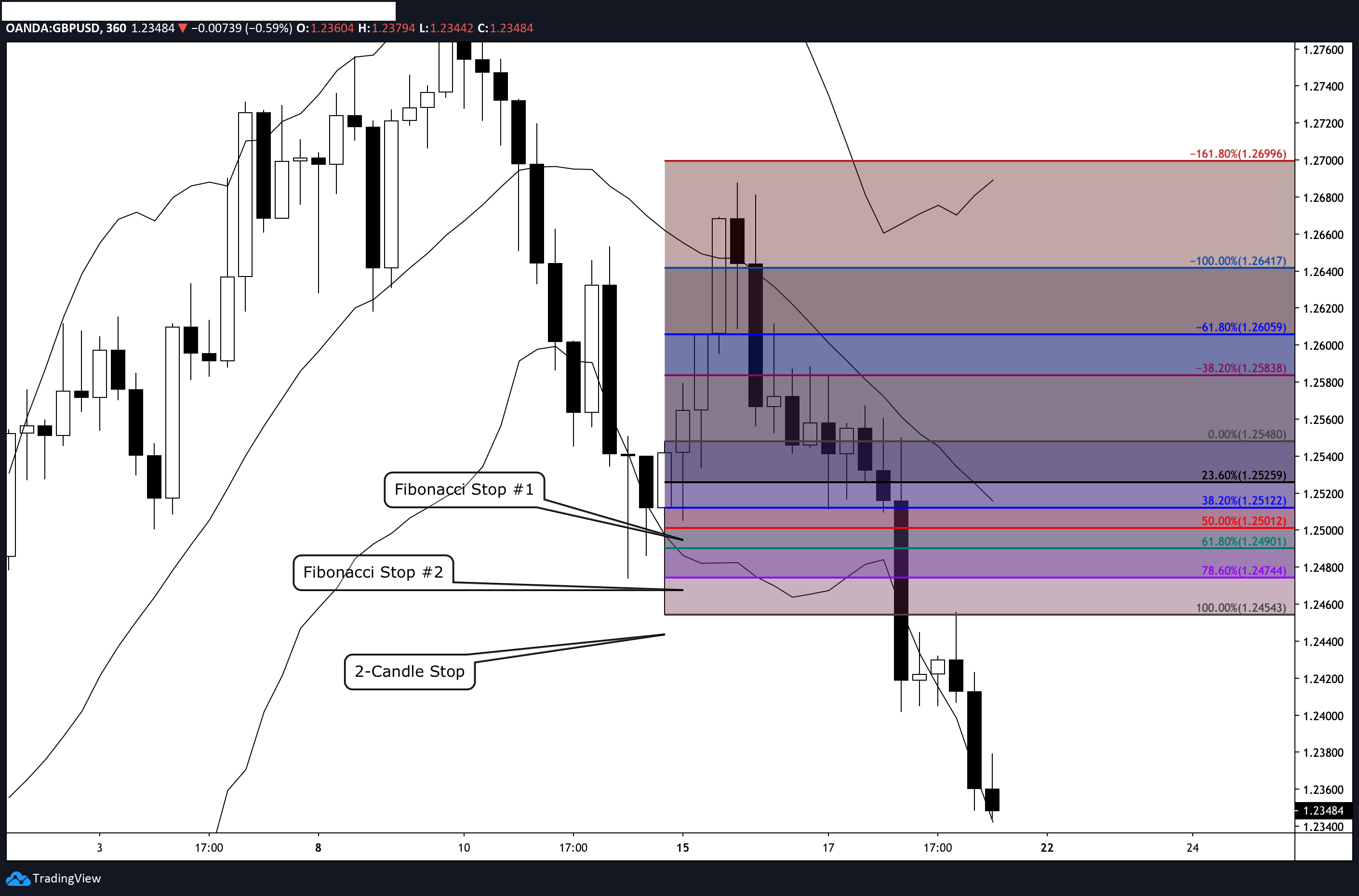

Đây là một thủ tục dừng lỗ rất đơn giản. Bạn chỉ cần đặt stoploss ngay sau điểm thấp nhất/ cao nhất của setup hình thành 2 nến.

Đây là lệnh dừng lỗ "an toàn nhất", nhưng bạn SẼ hy sinh yếu tố lợi nhuận so với phương pháp dựa trên Fibonacci.

Cá nhân tôi thì thích đặt dừng lỗ dựa trên Fibonacci hơn. Tôi sẵn sàng từ bỏ một ít winrate để đổi lấy hệ số lợi nhuận cao hơn.

Hãy quan sát cách tôi đặt dừng lỗ để làm ví dụ:

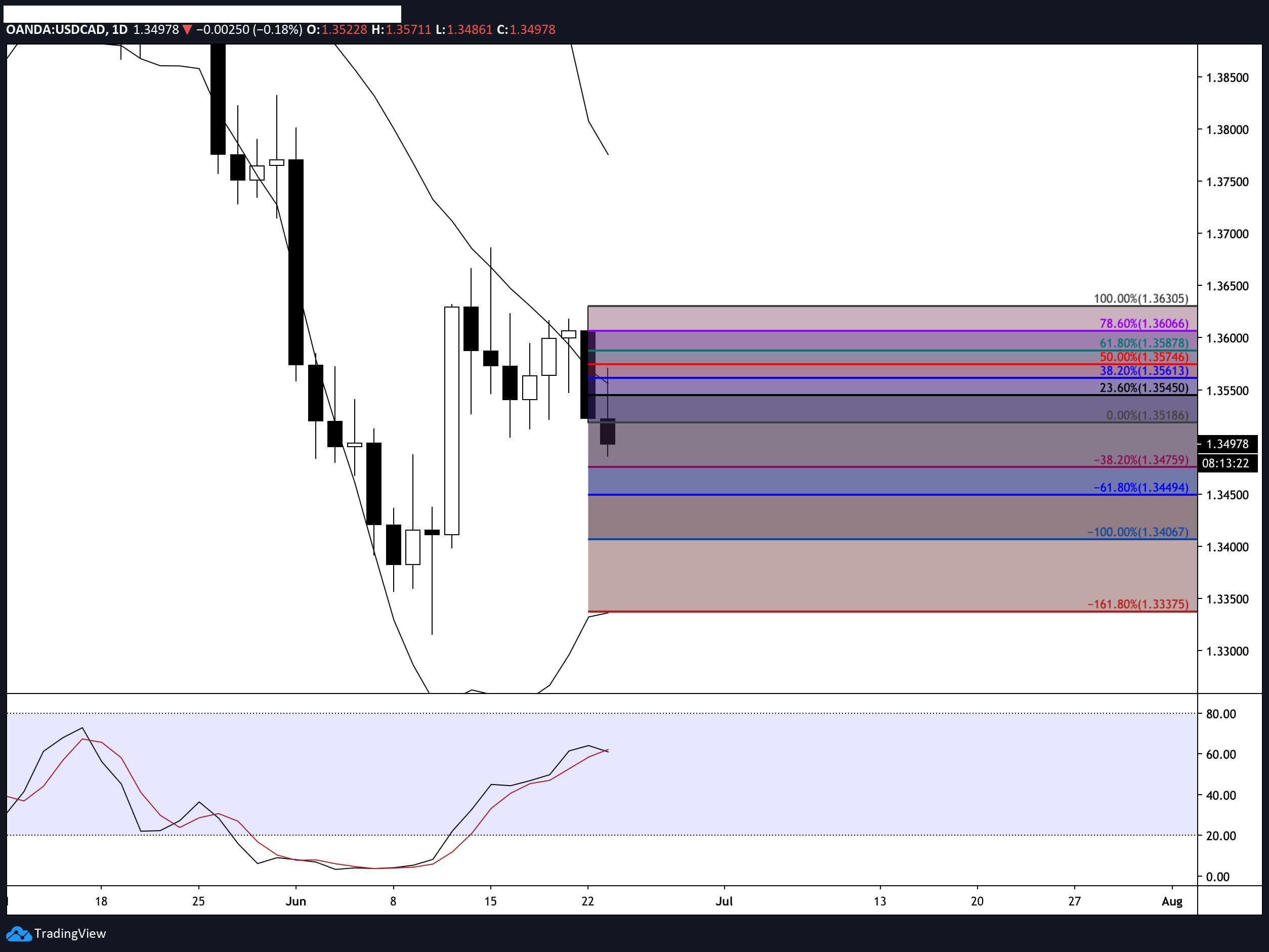

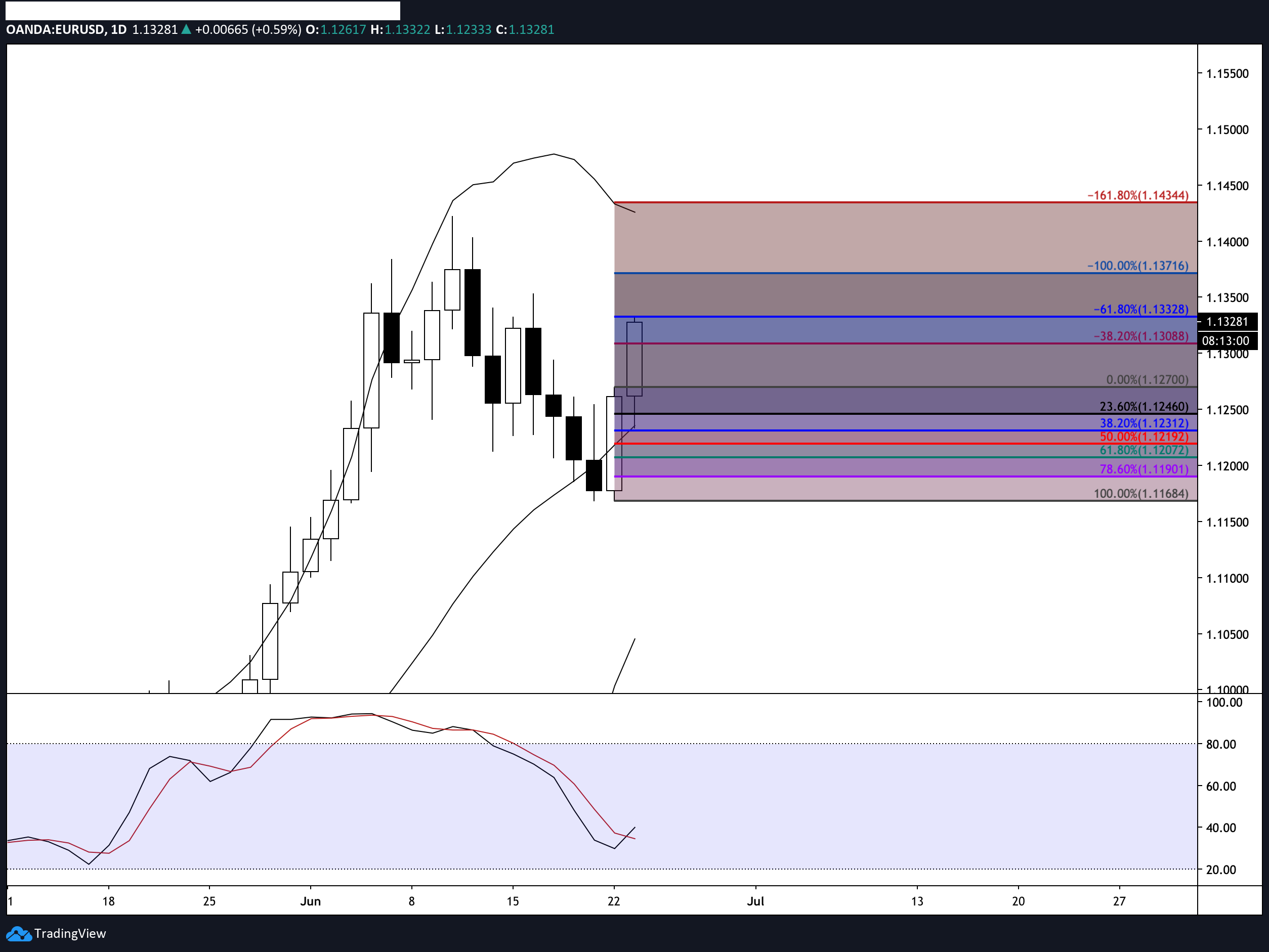

Chúng ta sẽ sử dụng công cụ Fibonacci để đặt take profit. Một lần nữa, đây là cách thực sự đơn giản.

Chúng ta sẽ vẽ các mức Fibonacci trên cây nến setup bar. Thay vì xem xét các mức thoái lui (retracement), chúng ta sẽ xem xét các mức mở rộng (extension).

Tôi có 4 cấp độ mở rộng trên biểu đồ. Cá nhân tôi chỉ sử dụng 2 hoặc 3 trong số các mức đó để đặt các mục tiêu chốt lời.

Các mục tiêu tôi sử dụng là các mức Fibo mở rộng -61,8%, -100% và mức -161,8%. Nhiều trader của tôi sử dụng mức -38,2% để dời stoploss của họ lên hoà vốn.

Bạn có thể tăng mức cắt lỗ trên từng mục tiêu kế tiếp hoặc bạn có thể đóng lệnh từng phần cho các giao dịch của mình. Tôi không nghĩ có cách "tốt nhất" ở đây, nó phụ thuộc vào phong cách giao dịch và tính cách cá nhân bạn.

Hãy xem một số ví dụ sau đây:

Tôi biết, bây giờ, bạn sẽ tự hỏi làm thế nào để phân bố rủi ro? Liệu tôi có mạo hiểm 2% cho mỗi setup không? Thì tôi sẽ giải đáp ngay sau đây...

Tôi có thể viết cả một loạt series về điều này, tuy nhiên, tôi sẽ cố gắng trình bày đơn giản nhất có thể.

Tôi khuyên bạn nên chấp nhận rủi ro 0,5% cho mỗi ý tưởng giao dịch. Đây chỉ đơn giản là khuyến nghị của cá nhân tôi. Tôi chắc chắn rằng, một số người sẽ nâng nó lên đến 2%, hoặc ít hơn là 1%. Một số người có thể giảm xuống 0,1-0,25%. Vì vậy, miễn là nó phù hợp với BẠN, bạn hãy làm theo ý mình.

Bây giờ, hãy cùng đi sâu hơn vào cách phân bổ "rủi ro tổng thể" nhé.

Nếu bạn dự định thực hiện 2 lệnh cho mỗi ý tưởng giao dịch (dù là lệnh thị trường + lệnh giới hạn hay là 2 lệnh giới hạn), thì bạn chỉ cần chia tổng phân bổ rủi ro cho hai lệnh là được.

Có 2 phong cách quản lý giao dịch: chủ động và thụ động. Tuy nhiên, chủ yếu trong phần này sẽ chỉ liên quan đến những trader sử dụng phong cách quản lý tích cực.

Có nghĩa là đặt lệnh của bạn và bỏ đi (set and forget trading). Bạn sẽ chỉ hành động để huỷ các lệnh entry giới hạn không kích hoạt vì hành động giá đã tiếp tục đạt đến mức Fibonacci mở rộng hoặc một mục tiêu cố định khác trước khi đạt đến mức giá giới hạn của bạn.

Quyết định quan trọng mà các trader quản lý tích cực phải đưa ra là: Tôi có cần giảm/ tăng rủi ro khi giao dịch diễn ra hay không?

Với chiến lược này, bạn sẽ không phải lo lắng về việc tăng rủi ro. Chúng ta không "scaling in" bằng chiến lược này. Nói cách khác, chúng ta không mua khi giá mạnh (buy strength) và bán khi giá suy yếu (sell weakness). Trái lại, chúng ta sẽ mua khi giá suy yếu (buying weakness) và bán khi giá mạnh (sell strength).

Những gì chúng ta phải xem xét là cách chúng ta "scale out" các giao dịch và cách chúng ta bảo vệ các giao dịch của mình nếu chúng tiến tới các mục tiêu. Ở đây chúng ta có 2 lựa chọn:

1. Dời stoploss lên khi giá chạm những mục tiêu nhất định:

Có những ngày tôi đã sử dụng chiến lược giao dịch này khi biết rằng tôi không có thời gian để chủ động quản lý chúng. Trong trường hợp đó, tôi sẽ sử dụng "set & forget trading". Tuy nhiên, tôi cố gắng nhất quán nhất có thể trong cách quản lý các giao dịch của mình.

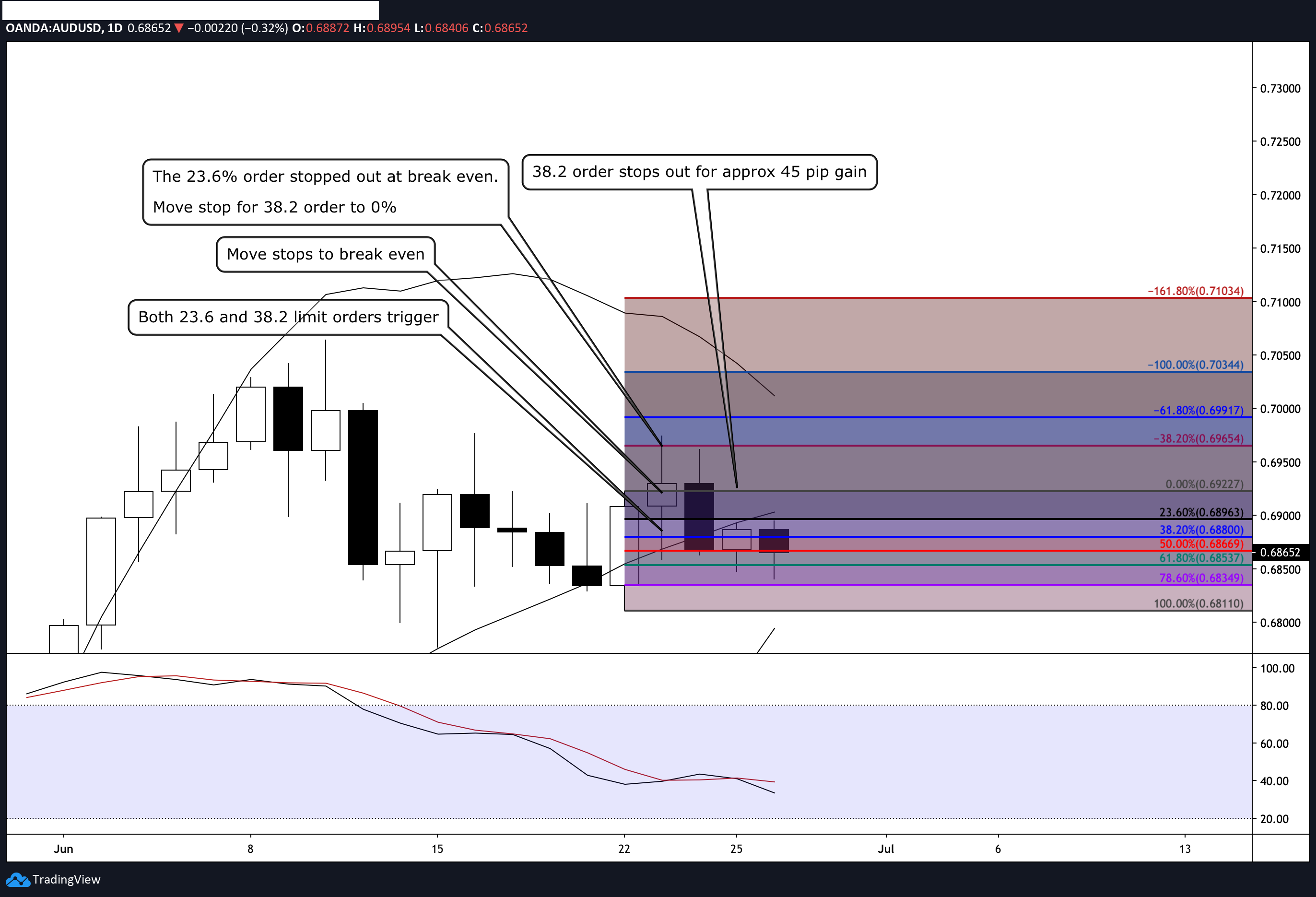

Hãy quan sát một số ví dụ từ các cú trade real-time mà tôi đã xác định trước đó. Tôi sẽ chú thích về các ví dụ này bằng cách sử dụng phong cách quản lý tích cực ưa thích của tôi.

Chẳng có cách giao dịch nào là "đúng" cả. Chỉ là chúng ta sẽ có những cách hiệu quả hơn và những cách kém hiệu quả hơn để trade mà thôi.

Dừng lỗ dựa trên sự hình thành 2 nến

Đây là một thủ tục dừng lỗ rất đơn giản. Bạn chỉ cần đặt stoploss ngay sau điểm thấp nhất/ cao nhất của setup hình thành 2 nến.

Đây là lệnh dừng lỗ "an toàn nhất", nhưng bạn SẼ hy sinh yếu tố lợi nhuận so với phương pháp dựa trên Fibonacci.

Cách đặt dừng lỗ của tôi

Cá nhân tôi thì thích đặt dừng lỗ dựa trên Fibonacci hơn. Tôi sẵn sàng từ bỏ một ít winrate để đổi lấy hệ số lợi nhuận cao hơn.

Hãy quan sát cách tôi đặt dừng lỗ để làm ví dụ:

Mục tiêu chốt lời

Chúng ta sẽ sử dụng công cụ Fibonacci để đặt take profit. Một lần nữa, đây là cách thực sự đơn giản.

Chúng ta sẽ vẽ các mức Fibonacci trên cây nến setup bar. Thay vì xem xét các mức thoái lui (retracement), chúng ta sẽ xem xét các mức mở rộng (extension).

Tôi có 4 cấp độ mở rộng trên biểu đồ. Cá nhân tôi chỉ sử dụng 2 hoặc 3 trong số các mức đó để đặt các mục tiêu chốt lời.

Các mục tiêu tôi sử dụng là các mức Fibo mở rộng -61,8%, -100% và mức -161,8%. Nhiều trader của tôi sử dụng mức -38,2% để dời stoploss của họ lên hoà vốn.

Bạn có thể tăng mức cắt lỗ trên từng mục tiêu kế tiếp hoặc bạn có thể đóng lệnh từng phần cho các giao dịch của mình. Tôi không nghĩ có cách "tốt nhất" ở đây, nó phụ thuộc vào phong cách giao dịch và tính cách cá nhân bạn.

Hãy xem một số ví dụ sau đây:

Tôi biết, bây giờ, bạn sẽ tự hỏi làm thế nào để phân bố rủi ro? Liệu tôi có mạo hiểm 2% cho mỗi setup không? Thì tôi sẽ giải đáp ngay sau đây...

Tôi mạo hiểm bao nhiêu trên mỗi giao dịch?

Tôi có thể viết cả một loạt series về điều này, tuy nhiên, tôi sẽ cố gắng trình bày đơn giản nhất có thể.

Tôi khuyên bạn nên chấp nhận rủi ro 0,5% cho mỗi ý tưởng giao dịch. Đây chỉ đơn giản là khuyến nghị của cá nhân tôi. Tôi chắc chắn rằng, một số người sẽ nâng nó lên đến 2%, hoặc ít hơn là 1%. Một số người có thể giảm xuống 0,1-0,25%. Vì vậy, miễn là nó phù hợp với BẠN, bạn hãy làm theo ý mình.

Bây giờ, hãy cùng đi sâu hơn vào cách phân bổ "rủi ro tổng thể" nhé.

- Giả sử kích thước tài khoản là $5.000, do vậy 0,5% cho mỗi ý tưởng giao dịch sẽ là $25.

- Giả sử bây giờ là 5 giờ chiều EST và chúng ta có các setup sau: long AUDUSD, short GBPCAD. Có một ít tương quan giữa các vị thế này. Bạn chắc chắn sẽ có các setup tương quan khi bạn càng có nhiều vị thế. Bạn càng có nhiều ý tưởng giao dịch riêng lẻ, thì chúng càng có mức độ tương quan cao. Trong trường hợp này, vì chúng ta đang giao dịch với 4 loại tiền tệ riêng biệt, nên bạn có thể coi chúng là 2 giao dịch riêng lẻ. Do đó, bạn có thể chịu rủi ro $25 đối với giao dịch AUDUSD và $25 đối với giao dịch GBPCAD.

- Trong ví dụ tiếp theo này, chúng ta có các setup sau: long AUDUSD, short EURNZD, long USDJPY. Được rồi, bây giờ chúng ta có thể coi giao dịch EURNZD như một giao dịch độc lập (mặc dù nó vẫn tương quan với lệnh long AUD và short JPY) và mạo hiểm $25 cho kèo này. Với kèo AUDUSD và USDJPY, chúng ta có các lựa chọn sau: Nếu bạn CHƯA giao dịch một chiến lược cơ học tìm kiếm một setup cụ thể nào, tôi sẽ nói với bạn rằng bạn thực sự đang giao dịch cặp AUDJPY và thay vào đó, hãy xẽm xét cặp tiền này. Tuy nhiên, chúng ta đã xem qua các chart và chúng ta không tìm thấy bất kỳ setup nào trên AUDJPY, vậy chúng ta phải làm sao?

- Bạn có thể mạo hiểm $25 cho mỗi giao dịch (phân bổ rủi ro thông thường).

- HOẶC bạn có thể tách rủi ro $25 cho cả 2 setup vì cả hai đều liên quan đến USD. Điều đó có nghĩa là rủi ro $12,5 cho kèo AUDUSD và $12,5 cho kèo USDJPY.

Cách phân chia "rủi ro tổng thể"

Nếu bạn dự định thực hiện 2 lệnh cho mỗi ý tưởng giao dịch (dù là lệnh thị trường + lệnh giới hạn hay là 2 lệnh giới hạn), thì bạn chỉ cần chia tổng phân bổ rủi ro cho hai lệnh là được.

Cách quản lý giao dịch

Có 2 phong cách quản lý giao dịch: chủ động và thụ động. Tuy nhiên, chủ yếu trong phần này sẽ chỉ liên quan đến những trader sử dụng phong cách quản lý tích cực.

Quản lý thụ động

Có nghĩa là đặt lệnh của bạn và bỏ đi (set and forget trading). Bạn sẽ chỉ hành động để huỷ các lệnh entry giới hạn không kích hoạt vì hành động giá đã tiếp tục đạt đến mức Fibonacci mở rộng hoặc một mục tiêu cố định khác trước khi đạt đến mức giá giới hạn của bạn.

Đối với trader quản lý tích cực

Quyết định quan trọng mà các trader quản lý tích cực phải đưa ra là: Tôi có cần giảm/ tăng rủi ro khi giao dịch diễn ra hay không?

Với chiến lược này, bạn sẽ không phải lo lắng về việc tăng rủi ro. Chúng ta không "scaling in" bằng chiến lược này. Nói cách khác, chúng ta không mua khi giá mạnh (buy strength) và bán khi giá suy yếu (sell weakness). Trái lại, chúng ta sẽ mua khi giá suy yếu (buying weakness) và bán khi giá mạnh (sell strength).

Những gì chúng ta phải xem xét là cách chúng ta "scale out" các giao dịch và cách chúng ta bảo vệ các giao dịch của mình nếu chúng tiến tới các mục tiêu. Ở đây chúng ta có 2 lựa chọn:

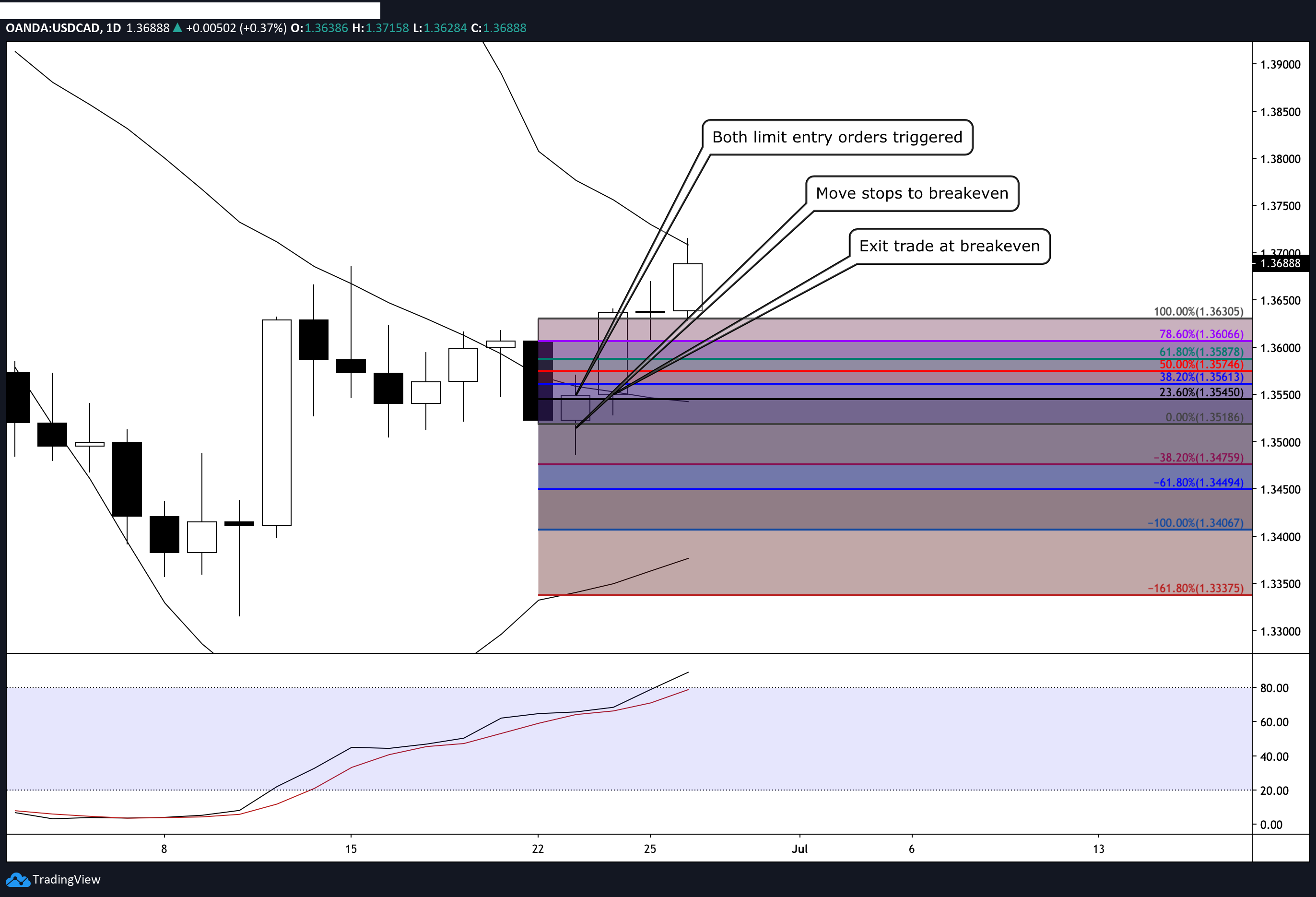

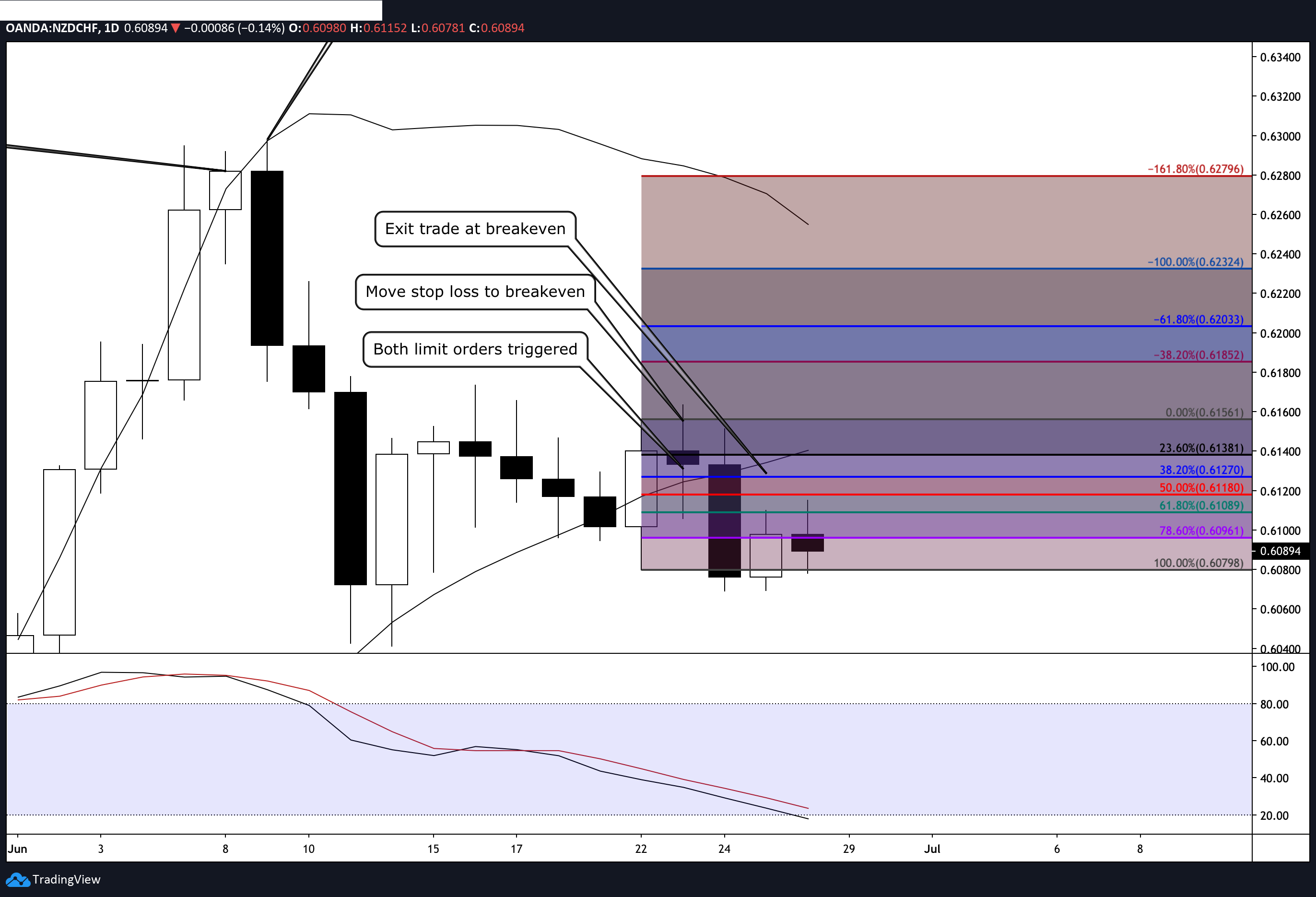

1. Dời stoploss lên khi giá chạm những mục tiêu nhất định:

- Dời lên đến mức hoà vốn khi giá chạm đến mức Fibo mở rộng -38,2%.

- Dời lên đến mức Fibo mở rộng -38,2% khi giá chạm đến mức Fibo mở rộng -61,8%.

- Dời lên đến mức Fibo mở rộng -61,8% khi giá chạm đến mức Fibo mở rộng -100%.

- Dời lên đến mức Fibo mở rộng -100% khi giá chạm đến mức Fibo mở rộng -161,8%.

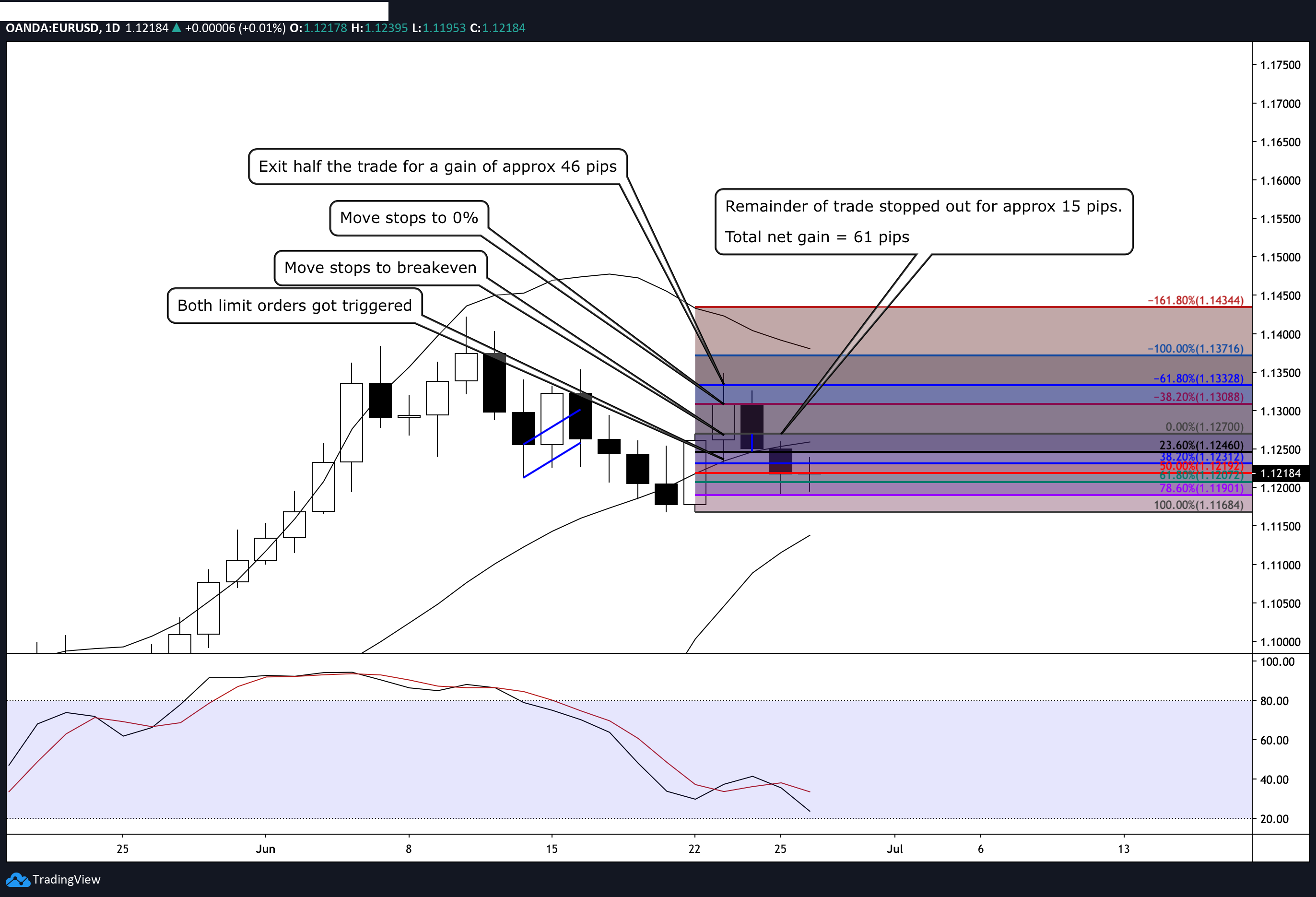

- Scale out 50% giao dịch của bạn khi giá chạm mức Fibo mở rộng -61,8%.

- Scale out 50% khác khi giá chạm mức Fibo mở rộng -100%.

- Đóng hoàn toàn vị thế khi giá đạt đến mức Fibo mở rộng -161,8%.

Có những ngày tôi đã sử dụng chiến lược giao dịch này khi biết rằng tôi không có thời gian để chủ động quản lý chúng. Trong trường hợp đó, tôi sẽ sử dụng "set & forget trading". Tuy nhiên, tôi cố gắng nhất quán nhất có thể trong cách quản lý các giao dịch của mình.

Hãy quan sát một số ví dụ từ các cú trade real-time mà tôi đã xác định trước đó. Tôi sẽ chú thích về các ví dụ này bằng cách sử dụng phong cách quản lý tích cực ưa thích của tôi.

AUDUSD D1

USDCAD D1

EURUSD D1

NZDCHF D1

Lời kết

Tôi thực sự hy vọng bài viết này đã nâng cao tầm quan trọng của việc quản lý giao dịch. Có setup là một chuyện, có thể kiếm tiền từ nó hay không lại là một chuyện khác.

Phong cách giao dịch ưa thích của tôi sẽ mang về winrate rất cao, tuy nhiên, một trader quản lý thụ động sẽ có R:R trung bình cao hơn theo thời gian. Mỗi người có một lựa chọn cho riêng mình vì khả năng chấp nhận rủi ro của bạn sẽ khác của tôi. Lối sống và thói quen hàng ngày của bạn cũng rất khác.

Tóm lại, bất kể bạn quản lý như thế nào, thì hãy cố gắng duy trì sự nhất quán với chiến lược của bạn THEO THỜI GIAN nhé!

Chúc các bạn thành công!

Nguồn: reddit

Nếu thấy bài viết này hay và hữu ích thì đừng quên THẢ TIM, SHARE VÀ COMMENT để ủng hộ mình nhiều hơn nữa nhé!! Nice day cả nhà

Giới thiệu sách Trading hay

Thấu hiểu Hành vi giá Thị trường Tài chính - Understanding Price Action

Là quyển sách hướng dẫn giao dịch Phương Pháp Price Action của Bob Volman, chỉ sử dụng duy nhất một đường MA và cấu trúc thị trường cùng hành vi giá để tìm kiếm lợi nhuận

Chỉnh sửa lần cuối:

Bài viết liên quan