- 7,294

- 32,447

Xin chào cả nhà!

Tất cả mọi trader đều có trade thắng lẫn trade thua bất kể họ có dùng chiến lược và hệ thống nào. Giống như trong thể thao, các trader không thể thành công trong mọi cú trade, hệt như cách một cầu thủ bóng rổ không thể ném trúng mọi lần ném bóng.

Trading là một trò chơi của winrate (tỷ lệ thắng) và kỳ vọng dương thông qua số lần thắng lớn hơn số lần thua trung bình. Các trader mới thường ngạc nhiên trước những cảm xúc liên quan đến việc giao dịch bằng tiền thật (thứ vốn dĩ không có trong quá trình phát triển hệ thống của họ). Chính vì thế, cách bạn quản trị tâm lý và kỷ luật trong trading sẽ quyết định thành công của bạn ngay cả sau khi bạn có một hệ thống có lợi thế.

Dưới đây là 7 quy tắc tâm lý giao dịch quan trọng để giúp bạn quản trị cảm xúc của mình trong các giao dịch thua lỗ và duy trì kỷ luật:

Số ngày thắng của bạn phải kiếm được tiền nhiều hơn số ngày thua. Chìa khoá để kiếm và duy trì lợi nhuận chính là giữ cho khoản lỗ của bạn ở mức nhỏ và không cho phép chúng vượt quá tầm kiểm soát/ trở nên lớn hơn số tiền bạn thắng.

Bạn có thể nghĩ đến tỷ lệ Risk:Reward (rủi ro/ phần thưởng) cũng như số tiền đô la của mình theo thời gian để dành nhiều thời gian cho các trade thắng hơn là các trade thua.

Nếu bạn đang sử dụng lệnh dừng lỗ và định cỡ vị thế phù hợp, thì một ngày thua của bạn không được lớn hơn một ngày thắng trung bình.

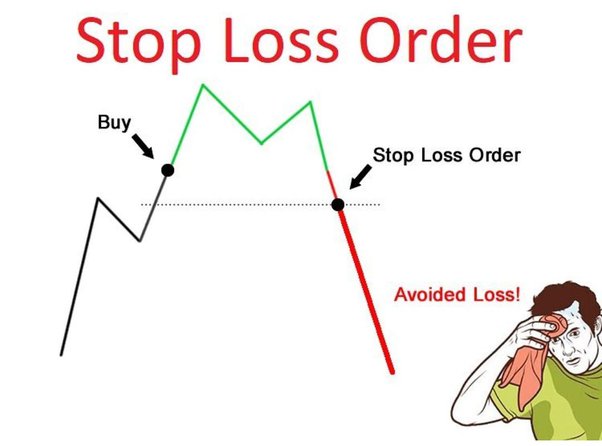

Bạn phải biết mình sẽ thoát lệnh ở đâu trước khi vào lệnh. Bạn phải xác định mức giá mà giao dịch của bạn sẽ không thể đi đến nếu đó là một giao dịch đúng. Khi đạt đến mức giá đó, bạn phải chấp nhận thua lỗ để giữ cho nó ở mức nhỏ.

Việc hỏi người khác xem bạn nên làm gì khi giao dịch thua lỗ là dấu hiệu cho thấy bạn không hề có kế hoạch giao dịch. Hãy định lượng rủi ro của bạn ngay từ đầu để xác định tỷ lệ Risk:Reward của bạn!

Giao dịch trả thù là mong muốn phi lý để phục hồi những khoản lỗ của bạn từ cùng một thị trường mà bạn đã mất tiền.

Giao dịch trả thù thường được kích hoạt bởi cảm giác cái tôi bị đánh bại bởi một thị trường và muốn lấy lại những gì đã đánh mất bằng cách kiếm lợi nhuận mới từ thị trường đó.

Một trader có thể bị ám ảnh bởi việc kiếm lại tiền trên cùng một biểu đồ mà họ đã mất tiền để thấy cảm giác "hoà vốn" trở lại khi giao dịch nó. Họ có thể cảm thấy mình giỏi hơn hoặc đã chiến thắng trước một đối thủ "tưởng tượng", a.k.a thị trường.

Đây là một điểm yếu tinh thần nghiêm trọng đối với những ai có tính cạnh tranh cao, ghét thua cuộc và luôn muốn chứng minh mình đúng.

Giải pháp đơn giản cho việc này là không cá nhân hoá bất kỳ khoản lỗ nào, tuân theo hệ thống với một danh sách theo dõi được đa dạng hoá và chuyển sang cơ hội giao dịch tiếp theo khi thua lỗ.

Với việc định cỡ vị thế và quản lý rủi ro phù hợp, mỗi giao dịch chỉ nên là 1 trong 100 giao dịch tiếp theo và trader không nên lôi cái tôi vào cuộc chiến với thị trường mà họ đã thua lỗ.

Trò chơi đổ lỗi sẽ phá huỷ khả năng của trader trong việc tạo ra tư duy đúng đắn để có kết quả giao dịch tích cực. Rốt cuộc, chúng ta là người đã chọn hệ thống giao dịch của mình, chúng ta nghiên cứu, chúng ta vào và thoát lệnh, vì vậy, kết quả là của chúng ta.

Mặc dù chúng ta không kiểm soát hành động giá thị trường, nhưng chúng ta kiểm soát hành động của chính mình và phải chấp nhận cả thành công lẫn thất bại.

Đổ lỗi cho một ai đó, cho thị trường, cho FED hoặc cho các chính trị gia, để họ chịu trách nhiệm cho khoản lỗ hoặc chuỗi thua lỗ của bạn sẽ không tạo ra giá trị mang tính xây dựng nào cho hoạt động trading của bạn.

Chấp nhận kết quả của việc tuân theo chiến lược trong ngắn hạn, không ngừng học hỏi, tinh chỉnh lại chiến lược và không lặp lại sai lầm chính là những hành động có thể dẫn đến thành công lâu dài!

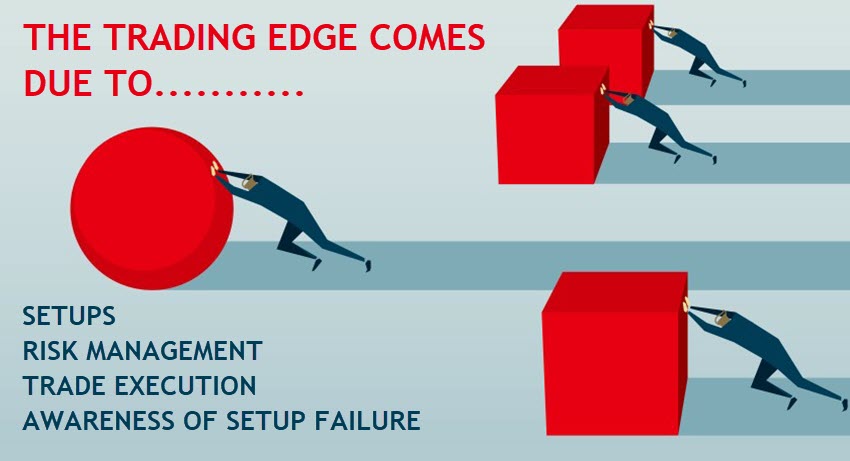

Chỉ giao dịch khi tín hiệu của bạn được kích hoạt và khi lợi thế của bạn xuất hiện.

Không phải mọi ngày và mọi môi trường thị trường đều có lợi cho chiến lược và hệ thống của bạn. Hãy biết khi nào nên giao dịch và khi nào nên chờ đợi. Khi không có gì để làm trên thị trường, hãy giữ kỷ luật không làm gì cả. Mọi hệ thống đều phải có tín hiệu kiếm tiền và tín hiệu nên rời khỏi thị trường. Trader sẽ không được trả tiền vì hành động, mà họ chỉ được trả được khi hành động đúng lúc mà thôi!

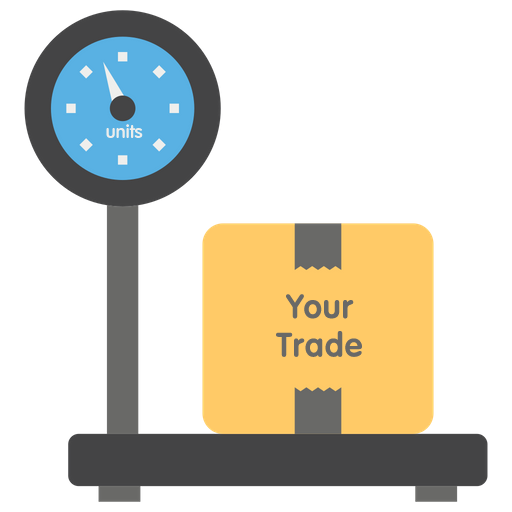

Hãy căn cứ việc định cỡ vị thế của bạn dựa trên số vốn tối đa bạn muốn mất trong một giao dịch. Việc mất hơn 1% cho bất kỳ giao dịch nào đó có thể trở nên nguy hiểm. Nếu bạn đang giao dịch với tài khoản $100.000, bạn sẽ không muốn mất hơn $1.000 trong một giao dịch thua lỗ.

Mức dừng lỗ phải bắt đầu ở mức giá mà bạn biết mình đã sai và phải làm việc lại với khâu định cỡ vị thế. Nếu ngưỡng hỗ trợ của giao dịch là $105 (giá vào lệnh) và bạn cài dừng lỗ tại $100, thì bạn có thể giao dịch 200 cổ phiếu với điểm dừng lỗ ở mức giá $100.

Quy mô vị thế 200 x $105 = $21.000 cho 200 cổ phiếu. Đây là khoảng 20% tổng vốn giao dịch của bạn với mức dừng lỗ khoảng 5% cho vị thế của bạn, tương đương với khoản lỗ 1% tổng vốn giao dịch của bạn.

Average True Range (ATR) có thể cung cấp cho bạn phạm vi biến động giá hàng ngày và giúp bạn định cỡ vị thế dựa trên khung thời gian và độ biến động của thị trường. Nếu điểm vào lệnh của bạn nằm tại $105, điểm dừng lỗ của bạn đặt ở $100 và ATR là $1, thì bạn có thể chấp nhận chuyển động trong 5 ngày tiến về điểm dừng lỗ của bạn.

Hãy bắt đầu với mức dừng lỗ và độ biến động của bạn để cho mình kích thước vị thế phù hợp. Không gian bạn muốn dành cho điểm dừng lỗ của mình sẽ xác định độ lớn của kích thước vị thế bạn có thể đảm nhận.

Nếu bạn chỉ có nguy cơ mất 1% vốn giao dịch khi mắc sai lầm thì mỗi giao dịch có thể chỉ là 1 trong 100 giao dịch tiếp theo mà không để lại nhiều tác động về mặt cảm xúc. Sau cùng, bạn có thể sống sót sau chuỗi thua lỗ và tăng tỷ lệ giao dịch thành công của mình lên đáng kể.

Nếu bạn tập trung vào giao dịch hệ thống của mình với kỷ luật và sự tập trung, thì về lâu về dài, kết quả ắt sẽ tự đến. Trọng tâm của bạn phải là kỳ vọng dương của hệ thống, chứ không phải kết quả của bất kỳ giao dịch nào. Nếu bạn định cỡ vị thế đúng, mỗi giao dịch sẽ được nhìn nhận trong bối cảnh của chỉ 1 trong 100 giao dịch tiếp theo của bạn.

Giao dịch quá lớn hoặc nhu cầu giao dịch đúng có thể khiến trader rơi vào tình thế khó khăn, khiến họ mất khả năng suy nghĩ rõ ràng, giữ cân bằng cảm xúc và thực hiện kế hoạch giao dịch một cách kỷ luật.

Tập trung vào quá trình của bạn chứ không phải kết quả ngắn hạn. Một giao dịch có thể có kết quả ngẫu nhiên, nhưng 100 giao dịch là một bộ lọc mà bạn có thể sử dụng để kiếm lợi nhuận từ lợi thế của mình. Phải tập trung vào bức tranh toàn cảnh chứ không chỉ một giao dịch, bạn nhớ nhé!

Đừng quên THẢ TIM, SHARE VÀ COMMENT để ủng hộ mình nhiều hơn nữa nhé!! Nice day cả nhà

Tất cả mọi trader đều có trade thắng lẫn trade thua bất kể họ có dùng chiến lược và hệ thống nào. Giống như trong thể thao, các trader không thể thành công trong mọi cú trade, hệt như cách một cầu thủ bóng rổ không thể ném trúng mọi lần ném bóng.

Trading là một trò chơi của winrate (tỷ lệ thắng) và kỳ vọng dương thông qua số lần thắng lớn hơn số lần thua trung bình. Các trader mới thường ngạc nhiên trước những cảm xúc liên quan đến việc giao dịch bằng tiền thật (thứ vốn dĩ không có trong quá trình phát triển hệ thống của họ). Chính vì thế, cách bạn quản trị tâm lý và kỷ luật trong trading sẽ quyết định thành công của bạn ngay cả sau khi bạn có một hệ thống có lợi thế.

Dưới đây là 7 quy tắc tâm lý giao dịch quan trọng để giúp bạn quản trị cảm xúc của mình trong các giao dịch thua lỗ và duy trì kỷ luật:

1. Không bao giờ để một ngày thua khiến bạn mất nhiều tiền hơn một ngày thắng trung bình

Số ngày thắng của bạn phải kiếm được tiền nhiều hơn số ngày thua. Chìa khoá để kiếm và duy trì lợi nhuận chính là giữ cho khoản lỗ của bạn ở mức nhỏ và không cho phép chúng vượt quá tầm kiểm soát/ trở nên lớn hơn số tiền bạn thắng.

Bạn có thể nghĩ đến tỷ lệ Risk:Reward (rủi ro/ phần thưởng) cũng như số tiền đô la của mình theo thời gian để dành nhiều thời gian cho các trade thắng hơn là các trade thua.

Nếu bạn đang sử dụng lệnh dừng lỗ và định cỡ vị thế phù hợp, thì một ngày thua của bạn không được lớn hơn một ngày thắng trung bình.

2. Định lượng mức dừng lỗ của bạn trước khi tham gia giao dịch

Bạn phải biết mình sẽ thoát lệnh ở đâu trước khi vào lệnh. Bạn phải xác định mức giá mà giao dịch của bạn sẽ không thể đi đến nếu đó là một giao dịch đúng. Khi đạt đến mức giá đó, bạn phải chấp nhận thua lỗ để giữ cho nó ở mức nhỏ.

Việc hỏi người khác xem bạn nên làm gì khi giao dịch thua lỗ là dấu hiệu cho thấy bạn không hề có kế hoạch giao dịch. Hãy định lượng rủi ro của bạn ngay từ đầu để xác định tỷ lệ Risk:Reward của bạn!

3. Đừng dính líu vào giao dịch trả thù

Giao dịch trả thù là mong muốn phi lý để phục hồi những khoản lỗ của bạn từ cùng một thị trường mà bạn đã mất tiền.

Giao dịch trả thù thường được kích hoạt bởi cảm giác cái tôi bị đánh bại bởi một thị trường và muốn lấy lại những gì đã đánh mất bằng cách kiếm lợi nhuận mới từ thị trường đó.

Một trader có thể bị ám ảnh bởi việc kiếm lại tiền trên cùng một biểu đồ mà họ đã mất tiền để thấy cảm giác "hoà vốn" trở lại khi giao dịch nó. Họ có thể cảm thấy mình giỏi hơn hoặc đã chiến thắng trước một đối thủ "tưởng tượng", a.k.a thị trường.

Đây là một điểm yếu tinh thần nghiêm trọng đối với những ai có tính cạnh tranh cao, ghét thua cuộc và luôn muốn chứng minh mình đúng.

Giải pháp đơn giản cho việc này là không cá nhân hoá bất kỳ khoản lỗ nào, tuân theo hệ thống với một danh sách theo dõi được đa dạng hoá và chuyển sang cơ hội giao dịch tiếp theo khi thua lỗ.

Với việc định cỡ vị thế và quản lý rủi ro phù hợp, mỗi giao dịch chỉ nên là 1 trong 100 giao dịch tiếp theo và trader không nên lôi cái tôi vào cuộc chiến với thị trường mà họ đã thua lỗ.

4. Chấp nhận trách nhiệm về kết quả giao dịch của bạn

Trò chơi đổ lỗi sẽ phá huỷ khả năng của trader trong việc tạo ra tư duy đúng đắn để có kết quả giao dịch tích cực. Rốt cuộc, chúng ta là người đã chọn hệ thống giao dịch của mình, chúng ta nghiên cứu, chúng ta vào và thoát lệnh, vì vậy, kết quả là của chúng ta.

Mặc dù chúng ta không kiểm soát hành động giá thị trường, nhưng chúng ta kiểm soát hành động của chính mình và phải chấp nhận cả thành công lẫn thất bại.

Đổ lỗi cho một ai đó, cho thị trường, cho FED hoặc cho các chính trị gia, để họ chịu trách nhiệm cho khoản lỗ hoặc chuỗi thua lỗ của bạn sẽ không tạo ra giá trị mang tính xây dựng nào cho hoạt động trading của bạn.

Chấp nhận kết quả của việc tuân theo chiến lược trong ngắn hạn, không ngừng học hỏi, tinh chỉnh lại chiến lược và không lặp lại sai lầm chính là những hành động có thể dẫn đến thành công lâu dài!

5. Chỉ giao dịch khi lợi thế của bạn hiện diện trên thị trường

Chỉ giao dịch khi tín hiệu của bạn được kích hoạt và khi lợi thế của bạn xuất hiện.

Không phải mọi ngày và mọi môi trường thị trường đều có lợi cho chiến lược và hệ thống của bạn. Hãy biết khi nào nên giao dịch và khi nào nên chờ đợi. Khi không có gì để làm trên thị trường, hãy giữ kỷ luật không làm gì cả. Mọi hệ thống đều phải có tín hiệu kiếm tiền và tín hiệu nên rời khỏi thị trường. Trader sẽ không được trả tiền vì hành động, mà họ chỉ được trả được khi hành động đúng lúc mà thôi!

6. Mỗi giao dịch nên có kích thước vị thế phù hợp

Hãy căn cứ việc định cỡ vị thế của bạn dựa trên số vốn tối đa bạn muốn mất trong một giao dịch. Việc mất hơn 1% cho bất kỳ giao dịch nào đó có thể trở nên nguy hiểm. Nếu bạn đang giao dịch với tài khoản $100.000, bạn sẽ không muốn mất hơn $1.000 trong một giao dịch thua lỗ.

Mức dừng lỗ phải bắt đầu ở mức giá mà bạn biết mình đã sai và phải làm việc lại với khâu định cỡ vị thế. Nếu ngưỡng hỗ trợ của giao dịch là $105 (giá vào lệnh) và bạn cài dừng lỗ tại $100, thì bạn có thể giao dịch 200 cổ phiếu với điểm dừng lỗ ở mức giá $100.

Quy mô vị thế 200 x $105 = $21.000 cho 200 cổ phiếu. Đây là khoảng 20% tổng vốn giao dịch của bạn với mức dừng lỗ khoảng 5% cho vị thế của bạn, tương đương với khoản lỗ 1% tổng vốn giao dịch của bạn.

- Quy mô vị thế 20% tổng vốn giao dịch của bạn mang lại cho bạn mức dừng lỗ tiềm năng 5% đối với vị thế của bạn tương đương 1% tổng vốn giao dịch.

- Quy mô vị thế 10% tổng vốn giao dịch của bạn mang lại cho bạn mức dừng lỗ tiềm năng 10% đối với vị thế của bạn tương đương 1% tổng vốn giao dịch.

- Quy mô vị thế 5% tổng vốn giao dịch của bạn mang lại cho bạn mức dừng lỗ tiềm năng 20% đối với vị thế của bạn tương đương 1% tổng vốn giao dịch.

Average True Range (ATR) có thể cung cấp cho bạn phạm vi biến động giá hàng ngày và giúp bạn định cỡ vị thế dựa trên khung thời gian và độ biến động của thị trường. Nếu điểm vào lệnh của bạn nằm tại $105, điểm dừng lỗ của bạn đặt ở $100 và ATR là $1, thì bạn có thể chấp nhận chuyển động trong 5 ngày tiến về điểm dừng lỗ của bạn.

Hãy bắt đầu với mức dừng lỗ và độ biến động của bạn để cho mình kích thước vị thế phù hợp. Không gian bạn muốn dành cho điểm dừng lỗ của mình sẽ xác định độ lớn của kích thước vị thế bạn có thể đảm nhận.

Nếu bạn chỉ có nguy cơ mất 1% vốn giao dịch khi mắc sai lầm thì mỗi giao dịch có thể chỉ là 1 trong 100 giao dịch tiếp theo mà không để lại nhiều tác động về mặt cảm xúc. Sau cùng, bạn có thể sống sót sau chuỗi thua lỗ và tăng tỷ lệ giao dịch thành công của mình lên đáng kể.

7. Tập trung vào việc triển khai hệ thống giao dịch của bạn, chứ không phải vào kết quả của bất kỳ giao dịch nào

Nếu bạn tập trung vào giao dịch hệ thống của mình với kỷ luật và sự tập trung, thì về lâu về dài, kết quả ắt sẽ tự đến. Trọng tâm của bạn phải là kỳ vọng dương của hệ thống, chứ không phải kết quả của bất kỳ giao dịch nào. Nếu bạn định cỡ vị thế đúng, mỗi giao dịch sẽ được nhìn nhận trong bối cảnh của chỉ 1 trong 100 giao dịch tiếp theo của bạn.

Giao dịch quá lớn hoặc nhu cầu giao dịch đúng có thể khiến trader rơi vào tình thế khó khăn, khiến họ mất khả năng suy nghĩ rõ ràng, giữ cân bằng cảm xúc và thực hiện kế hoạch giao dịch một cách kỷ luật.

Tập trung vào quá trình của bạn chứ không phải kết quả ngắn hạn. Một giao dịch có thể có kết quả ngẫu nhiên, nhưng 100 giao dịch là một bộ lọc mà bạn có thể sử dụng để kiếm lợi nhuận từ lợi thế của mình. Phải tập trung vào bức tranh toàn cảnh chứ không chỉ một giao dịch, bạn nhớ nhé!

Nguồn: newtraderu

Đừng quên THẢ TIM, SHARE VÀ COMMENT để ủng hộ mình nhiều hơn nữa nhé!! Nice day cả nhà

Giới thiệu sách Trading hay

Thực Hành Phân tích Fibonacci

Tác giả sách là cựu trader quản lý quỹ kiêm học giả CMT. Sách đoạt giải và được xuất bản bởi Bloomberg Press. Sách khái quát từ cơ bản đến chuyên sâu về FIbonacci Trading

Chỉnh sửa lần cuối:

Bài viết liên quan

1-1677731353.jpg)